この世はリスクに満ちており、「万が一」の事態がいつ訪れるかわからない。それに備えるために、私たちは保険に入る。

しかし、究極のリスク、例えば船の沈没や、大規模テロのような事故に対してまで、保険の補償は及ぶのだろうか。

例えばタイタニック号の沈没や、米国における9.11の事件のように。

実は、これらの大惨事に際しても保険会社は加入者への支払いが可能だった。

なぜ保険会社は、巨額の補償が可能だったのだろうか。

その背後には「最後の砦」としてのロイズ保険市場の存在がある。

「サッカー選手の脚」や「ギタリストの手」に保険がかかる

ロイズは世界最大の保険市場であり、そこで取引される保険は通常では考えられないような特殊なリスクまで引き受ける。

例えば「サッカー選手の脚」や「ギタリストの手」といったもの。

確かに、アスリートやミュージシャンの手足は重要な「商売道具」である。

しかし、それと、実際に保険がかけられるかどうかは別問題だ。

しかし、ロイズではそれが流通する。

世界的サッカープレイヤーのデビッド・ベッカム氏は、自分の脚に1億ポンド(152億円)の保険をかけて世界を驚かせた *1。

ロックバンド「ローリングストーンズ」のギタリストであるキース・リチャーズの手にも160万ドルの保険がかけられている *2。

図1 ロイズビルディング(中央)

(出所:「Images of the Lloyd’s building」LLOYD’S)

ロイズにおいて、こうした特殊リスクの保険引受を判断するのが、アンダーライターと呼ばれる人々だ。

彼らはこれまで、コメディアンの鼻、女優の脚、クリケット選手の口ひげ、料理家の味覚にかける保険などを次々に引き受けてきた *3。

この他にも、テロ保険、陸上戦争危険、専門家賠償責任保険、興行中止保険、リコール費用保険等々、特殊なハイリスク保険を引き受けている *4:p.12、p.15。

例えば、専門家賠償責任保険は、弁護士、会計士、税理士、弁理士、建築設計士、医師などが、その専門的なサービス、アドバイス、デザインなどにおいて職務遂行上の過誤を犯した際に補償が受けられる保険で、第三者への経済的な損害賠償だけでなく、訴訟や抗弁費用までもがその対象に含まれる。

また、リコール費用保険とは、製造・販売した製品が原因で、火災が発生したり第三者がけがを負ったりした場合に、製品の回収によって負担する費用を補償する保険である。

それは一軒のコーヒーハウスから始まった

ロイズの始まりは、17世紀のロンドンにあった、一軒のコーヒーハウスだった(図2)。

図2 ロイズ発祥のコーヒーハウス

(出所:「Through the ages」LLOYD’S)

貿易の中心地になっていた当時のロンドン市内には多くのコーヒーハウスがあり、人々の社交や商談、情報収集の場であった。

そんな中、1688年にエドワード・ロイド(Edward Lloyd)がテムズ河畔の船着場に近いTower Streetに開いたコーヒーハウスは、海運業者や貿易商、海上保険業者の溜まり場になり、店内では船舶や積み荷の売買、海上保険の取引が盛んに行われていた *5。

そして、ロイドのコーヒーハウスはその抜群の情報収集力で他のコーヒーハウスを凌駕するようになる。

1696年には、船舶や積荷、気象など海運貿易に関する情報を集めたロイズ・リストが発行された。このリストはすぐに海運業界で認識されるようになり、購読料を払う熱心なファンが店に集まった。

ロイズリストは、300年以上経った今でも毎週の出荷ニュースを提供している。

1730年代になると、ビジネス界の中心であるロンドンの16 Lombard Streetにロイズ(Lloyd’s)が店を出したことで、ロイズは、個人による海上保険引受の場所として存在感を増していく。

そして、ロイズの店を拠点とする保険業者は、次第に「Underwriters of Lloyd’s Coffee House」として知られるようになった。

やがて、1770年代のアメリカ独立戦争と1800年代初頭のナポレオン戦争が40年以上にわたって猛威を振るう中、ロイズは世界の海運保険業界で重要な役割を果たした。

戦争になれば商船が敵国艦船に捕獲されるリスクが高まり、海運保険のニーズが増大するからである。

また、この間、ロイズは英国海軍と緊密な関係を築き、愛国基金を設立した。

この基金は、軍の慈善団体と協力して、緊急に支援を必要としている人々とその家族を支援するものだった。

ロイズの情報収集力には依然として定評があり、特に船の動きに関する情報収集力は海軍より優れていた。

それがロイズの信用を高め、やがて世界規模で海上保険を支配することになっていったのである。

「再保険」の引受を担うロイズ市場

冒頭に述べたように、ロイズ市場は歴史的な事故にも数多く携わっている。

それらの巨大リスクにあたってロイズがどのような役割を果たしたのか、そこにロイズの真骨頂をみることができる。

歴史的惨劇とロイズ

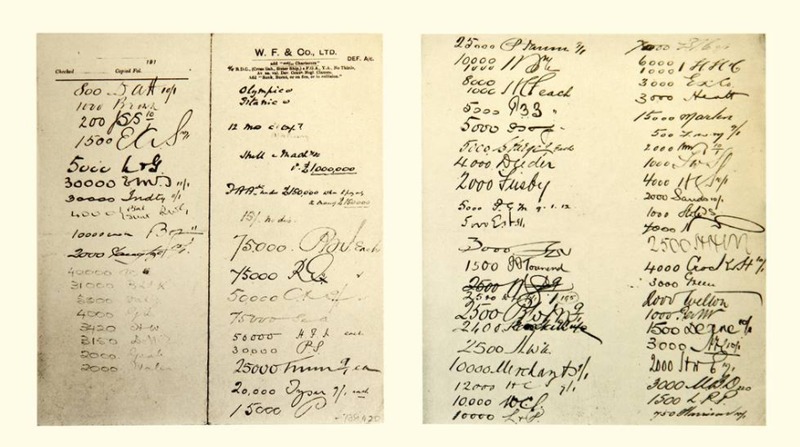

1912年、タイタニック号が沈没した。この巨大船には、船体そのものだけで100万ポンド(現在の価値で約9500万ポンド:144億4000万円)という巨額の保険がかけられていた。

当初、各保険会社はタイタニックを「沈むことのない船」と考えていたため、喜び勇んでタイタニックへの保険に参入したためだ(図3)。

図3 タイタニック号の保険伝票に名を連ねる保険会社

(出所:「Lloyd’s and the Titanic」LLOYD’S)

しかし、タイタニック号は沈没した。巨額の補償にもかかわらず、各保険会社は30日以内に保険金を全額支払ったという *6。

これほど莫大な現金をすぐに用意することができたのはなぜだろうか。

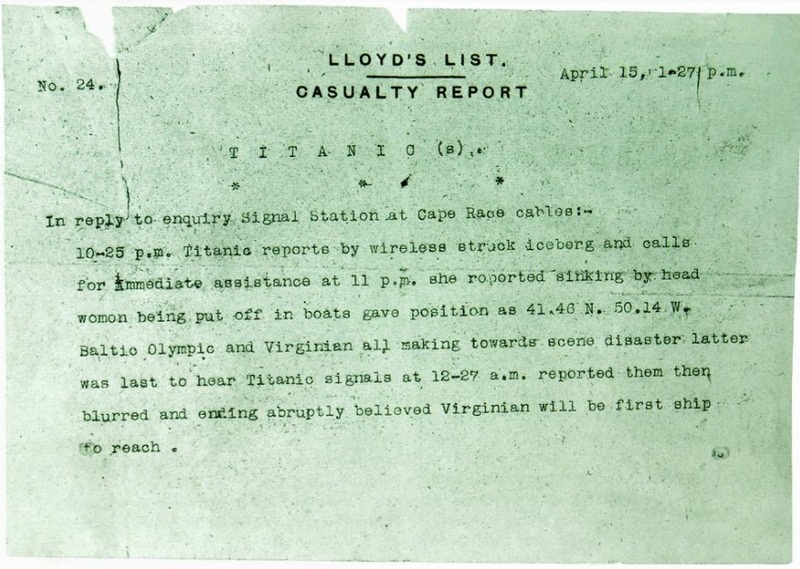

その陰には抜群の情報収集力がある。ロイズのアンダーライターたちがいち早く掴んでいた情報をもとに、引き受け会社はすぐさま再保険の取引を開始し、資金調達を始めることができていた。

図4 氷山に衝突し沈没しているとのタイタニックからの無線連絡について記載されたメモ。

沈没翌日にロイズのアンダーライターはこの情報を独自入手している

(出所:「Lloyd’s and the Titanic」LLOYD’S)

ロイズ市場は2001年の9.11テロの際にも同様の役割を果たしている*7。

「再保険」を支えるロイズ市場の仕組み

ここで、タイタニック号沈没や9.11テロという大事件にあたって各保険会社が活用した「再保険」について押さえておこう。

各保険会社が保険金を支払いきれないという状況に立たされた時、「最後の砦」となるのがロイズである理由は、ここにある。

実は、ロイズは保険会社ではなく、独特な構造と仕組みをもつ保険市場であり、「保険の保険」、つまり「再保険」引受の場を提供している組織なのである。

保険会社は加入者に自社の保険商品を提供するが、万一、大災害や大事件などで加入者が大きな損害を被った場合、自社の財力では支払う保険金が賄いきれない危険性がある。

そこで、こうしたリスクを分散・分担するために、共同で再保険を成立させれば、それぞれの保険会社に万一のことがあっても損害を補填することができる。

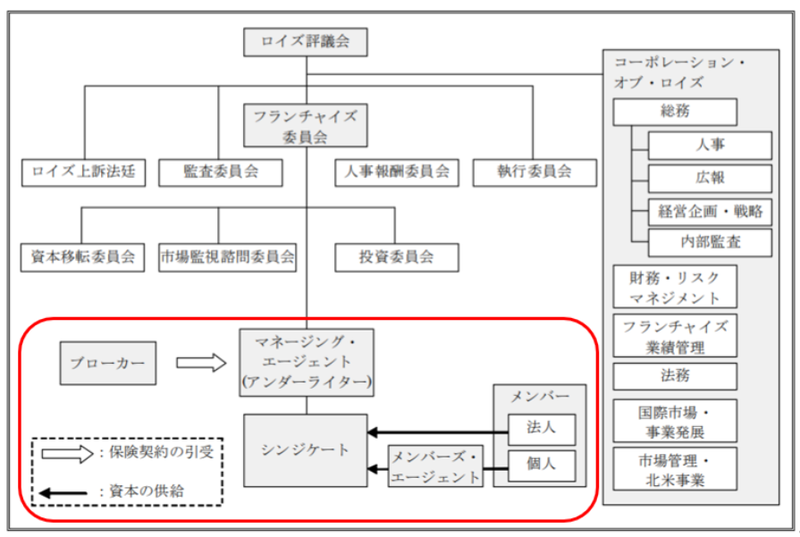

ここで、ロイズ市場での取引がどのように行われるのか簡単にみてみよう *8:pp.55-56、p.61、pp.65-66。

図5 ロイズ市場の全体像

(出所:損保総研「損保総研レポート 第90号:現代のロイズ - ロイズの組織とその仕組み -」p.56 「図表2」を筆者加工)

上の図5はロイズ市場の全体像であるが、保険取引に関する部分を赤枠で囲った。

まず、赤枠内のステークホルダーについて押さえておこう。

ロイズ市場で保険または再保険を引き受けるためには、いずれかの「シンジケート」に出資し、そのシンジケートが引き受けるリスクについて、それぞれの出資割合に応じた保険責任のみを負担する。こうした出資者が「メンバー」である。

つまり、引き受けた保険のリスクは、資金を供給した複数のメンバーが分担するのである。

次に中央の「マネージング・エージェント」はメンバーに代わってシンジケートを管理・運営するための組織であり、アンダーライターを雇用する。

アンダーライターは、リスクの引き受け判断をし、契約の可否などを審査し、保険の引受業務を担う。

ロイズ市場で取引を行うのは、保険契約者に代わってアンダーライターとの契約交渉などを行う「ブローカー」である。

まず、ブローカーは契約の概要を記した契約書のドラフト(スリップ)を作成し、多くのシンジケートのアンダーライターの元に行き、保険料率見積などで引受条件を引き出す。

そして、その中から最も良いものを選択し、その条件をスリップに記載して、その見積を出したアンダーライターのもとへ持って行く。

アンダーライターはスリップの内容を確認した上でそのスリップに引受割合を記入し、署名してシンジケートのスタンプを押す。

一旦、この行為が行われると、その引受割合には契約の拘束力が発生する。

このとき、もしアンダーライターがその契約の100%を引き受けなかった場合、ブローカーは引受割合の合計が 100%に達するまで他のシンジ ケートのアンダーライターをまわり、引受キャパシティを確保することになる。

図6 ロイズのアンダーライティングルーム

(出所:「Images of the Lloyd’s building」LLOYD’S)

こうして再保険契約が成立すると、予期しない巨大リスクが生じたときにも、保険会社は必要な財源を確保することができ、加入者への保険金支払が可能になる。

逆にいうと、こうした仕組みがなければ、リスクに際して保険会社は破綻し、加入者もいざというときに保険金を受け取ることができないという事態が生じてしまう。

したがって、再保険の引受が行われるロイズ市場は保険制度を支える重要な役割を果たしているのである。

P2P保険の原点はロイズ市場にあり

最近はスマホやSNSの普及によって、ニッチな保障ニーズに適合する保険商品の提供も始まっている。

その1つがP2P保険だ。

これは、加入者がスマホやSNSを使って、インターネット上に少人数の共済グループ(コミュニティ)を作り、グループ内で少額の掛け金を拠出してプールし、リスクに備える保険である *9。

そして、これらP2P保険の源流はロイズにあるといっても過言ではない。

共済グループは仲間同士で構成され、グループ内で保険金の支払いがあるときには、加入者が支払った保険料の一部が財源となる。

皆で少しずつリスクを分担する仕組みで、いわば相互扶助的な特徴をもつ。

だが万が一、プールした保険料を越える請求が発生した場合は、どうするのだろうか。

その際の保険金は、P2P保険の提供会社が加入している再保険で賄うことになっている。

P2P保険の提供会社がその再保険を引き受けることも可能だ。

例えば、2020年に金融庁が行ったP2Pの実証では、共済グループのオーナーは、加入保険会社が提供するカバー保険に加入して、万が一のリスクに備えた *10:p.1。

こうした原理は、ロイズ市場で行われている再保険の引受と同じだ。

P2Pは小規模だが、ロイズ市場は巨大な組織である。そのため、別モノと捉えられやすいが、やっていることは基本的に同一とみなせる。

保険の原点、いわば究極のP2Pを実現している保険市場、それがロイズなのである。

(本記事はFrichオフィシャルブログからの転載です)

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

Frich(フリッチ)は、P2P互助プラットフォームを提供するインシュアテックスタートアップです。

市場規模が小さいなどの理由で成立しなかった「ニッチなほけん」を開発しています。

Photo by Michal GADEK

【参考文献】

*1、2、3「Going out on a limb – body parts and others」LLOYD’S

*4 JEIBジャパン株式会社「ロンドン、リスクを取る人たち~英国保険市場から学ぶもの、ロイズの活用~」

*6「Lloyd’s and the Titanic」LLOYD’S

*7「2001 September 11 attacks」LLOYD’S