はじめに

従業員や役員が会社を退職する際に受け取ることができる退職金。退職金を巡って従業員と会社がトラブルになりやすいのが、経営状態が悪化しているときです。

そのため、廃業する会社へは退職金を受け取れないものだと思っている方も多いのではないでしょうか。

結論からいえば、廃業する会社であっても退職金制度を規定している会社であれば、支払い義務はあります。

廃業する会社に退職金を請求する際のポイントや注意点、さらに未払金や有給休暇の請求方法について、中小企業の廃業に詳しい株式会社エクステンドの奥田雄二さんからお話しいただきました。

1.廃業する会社における従業員の退職金

廃業する会社であっても退職金制度があれば、退職金を受け取ることができます。退職金は、役員と従業員の双方に発生し、扱いがそれぞれ異なります。まずは従業員の退職金についてお話します。

(1)解雇予告手当は退職金とは異なる

会社は、従業員と雇用契約や労働契約を取り交わしていることが一般的です。

会社が廃業する場合は、まずは会社と従業員の雇用契約を解消しなければなりません。

会社が廃業する場合は、従業員は解雇という扱いになります。

会社は解雇予告手当を従業員に支払って、雇用契約を解消するという流れが一般的です。ただ解雇予告手当は、給与の補償という扱いです。

そもそも退職金には補償という概念が存在しません。そのため、解雇予告手当は退職金とは異なります。

(2)労働条件通知書や就業規則に退職金の記載がある場合

従来、従業員の退職金については、労働条件通知書や就業規則の中に記載されています。記載がある場合は、記載に則って会社に請求をすることができます。

なお、退職金には非課税の枠があります。いくらまでの金額が非課税になるかは勤続年数によって変わりますが、それぞれ以下の計算式で求めます。

・勤続年数20年未満

40万円×勤続年数

・勤続年数20年超

800万円+70万円×(勤続年数-20年)

このように、退職金は非課税枠が非常に高額になります。給料や解雇予告手当でもらうよりも、手取りが大きくなるのが退職金の特徴です。

また、廃業のように会社都合の退職の場合、退職金が積み増される会社が多いです。まずは、自分が勤めている会社の退職金制度を確認してください。

(3)労働条件通知書や就業規則に退職金の記載がない場合

労働条件通知書や就業員規則に退職金の記載がない会社もあります。

退職金制度は、法律で定められているわけではありませんので、たとえ退職金制度がなくても違法ではありません。そのため、退職金制度がない会社では、退職金が支給されないのが一般的です。

これは後述する役員の退職金に関しても同様です。

またもらえる権利があったとしても、権利には時効という概念がありますのでご注意ください。

1.従業員退職金の時効

時効については、給与が2年(2020年4月の民法改正で原則5年、当面の間3年)、退職金は5年と規定されています(労働基準法115条)。起算点は、規定上の支給日となります。支給日は退職金規程によって定められていますので確認が必要です。

2.役員退職金の時効

役員退職金については、労働法の適用はありません。よって多くの判例で、10年(民法167条1項)が適用されています。

【関連記事】「役員退職金」を活用した事業承継 (M&A) とは?税金やメリットも解説!

2.社長や役員の退職金

社長や役員に対して退職金の規定がある会社では、社長や役員も従業員と同様に退職金は支給されます。

ただ、役員や社長の退職金の場合、任期中に本人が亡くなってしまったときには注意が必要です。

(1)任期中の社長や役員が突然亡くなってしまった場合

現在、日本の企業における社長の平均年齢は約60歳です。そのため、病気や不慮の事故などで社長や役員が突然亡くなる会社も少なくありません。

本人が亡くなった際の退職金は、相続財産になります。そのため、遺族から会社へ退職金の請求をするのが通常です。

親切な会社であれば、会社から退職金の存在を遺族に知らせてくれますが、雇われ社長の場合は注意が必要です。遺族が退職金の存在を知らないケースが考えられるのです。

また、同族経営の会社であっても亡くなられた本人しか退職金の存在を知らないため、誰も請求しないまま放置されているというケースもあります。

さらに、亡くなられた場合は通常の退職金とは別に、弔慰金が存在するのも忘れてはいけないポイントです。

役員の退職金規定を作る際に、弔慰金の規定も作る会社が大半です。

弔慰金も退職金と同様に、遺族が存在を知らなければ会社に請求することができませんので、必ず確認してください。

(2)役員の退職金規定における根拠

役員の退職金規定を作成する際に注意が必要なのは、設定した退職金の根拠です。

即ちどういった算定根拠をもとに、退職金の金額が決められているかということです。

退職金の金額があまりに高額だと、税務署から否認を受ける可能性があります。

そうなると、退職金全額の控除が認められずに追加で税金を支払う必要が出てくるのです。

役員の退職金は、以下の計算式で求めることが一般的です。

最終月額報酬×役員としての在籍年数×功績倍率(在籍期間に会社への貢献度を数値化したもの)

(規程の書き方によっては在位期間中の最高月額報酬)

たとえば、功績倍率が2.5倍、社長としての在籍期間が20年、最終月額報酬が100万円という人の場合、5,000万円が退職金として支給されます。

また、弔慰金の金額については相続税の非課税枠内にしている会社が多く、弔慰金規程に

(1) 業務上の死亡であるとき

最終月額報酬の3年分に相当する額

(2) 業務上の死亡でないとき

最終月額報酬の半年分に相当する額

と記載して、役員への待遇考慮や残された遺族に対してお金を残す策として利用しています。

上記退職金や弔慰金をうまく活用して、廃業対策・相続対策・事業承継対策に生かしている会社はあります。

ここでいう対策をどのレベル感で仕上げていくのかはお客様ごとの条件で当然変わってきますので、個人で考えても良いのですが、専門家へ相談して具体的なノウハウの提案を受けられるのが良いと思います。その方が自身のプランとの比較、対策案のブラッシュアップが可能となります。

【関連記事】事業承継の相続税・贈与税対策。事前に準備すべきこととは? 事業承継税制についても解説

3.自営業の退職金

自営業の場合は、会社員と異なり退職金はありません。老後の生活のために公的年金があるのですが、会社員であれば厚生年金と国民年金を受け取ることができます。

しかし、自営業や個人事業主の場合は国民年金のみで退職金もありませんので、老後の資金に大きな差が出てきているのが実状です。

そのため、自営業や個人事業主の人は、現役時代にコツコツと引退後の資金を作り上げる必要があります。

個人で所得を積み上げてお金を増やしていくほかに、以下の3つの制度を利用することで退職金代わりとすることができます。

・小規模企業共済

・国民年金基金

・個人型確定拠出年金

それぞれの制度の概要と注意点をお話します。

(1)小規模企業共済

個人事業主や小規模の事業者のための国が運営している退職金制度です。

この制度には、掛金が全額控除(個人の経費)になるメリットがあります。従業員が20人以下、商業・サービス業は5人以下の従業員の事業者が加入できます。

廃業後に、支払った掛金を一括でもらうことも可能ですので、退職金として小規模企業共済に加入している個人事業主は多いです。

共済金は一括受取りなら「退職所得」、分割受取りなら「雑所得」扱いになります。

分割受取りは60歳以降に受給するときに選べます。亡くなった後に共済金の支払いがあるときは遺族への支払いは相続税の対象ですが、他の死亡退職金と合計で「500万円×法定相続人の数」までは非課税になります。

なお解約手当金は、65歳以上の任意解約は退職所得扱いですが、それ以外は一時所得扱いになります。

(2)国民年金基金

国民年金の第1号被保険者が加入できる制度です。国民年金保険に加えて、老後の資金を受け取ることができます。

これも掛金は全額控除になります。ただし、国民年金基金は住んでいる地域や業種、職種によって若干条件が異なりますので、加入する前にきちんとお住まいの市区町村に確認をしてください。

また、掛金の上限もあります。次に説明します個人型確定拠出年金と合わせて、月に6万8,000円までしか掛けられません。

(3)個人型確定拠出年金

401Kと呼ばれている企業型確定拠出年金の個人版という制度です。掛金は全額控除の対象となります。ただし、1回加入してしまうと、一定の要件を満たさない限り60歳まで資金を引き出すことができない点は注意しましょう。

また、積み立てた資金は、自身で運用する必要があります。

検討される場合は個人型確定拠出年金「iDeCo(イデコ)」のWebサイトで詳細を確認されるのが良いでしょう。

またそれ以外の施策としては相続・事業承継対策として保険を活用した方法も良く検討されています。

具体的なノウハウは個人ごとで収益・財産の状況が違いますので専門家へのご相談をお願いいたします。

【関連記事】個人事業主の事業承継はどう手続きする?新しい税制や節税のポイントも解説!

4.廃業する会社への未払金の請求

次に、廃業する会社への未払金の請求について詳しくお話しします。

(1)未払金の請求はできる

退職金は、退職金制度がそもそもないという会社には請求することができません。

しかし、たとえ廃業する会社であっても、未払金は請求できます。どれくらいの未払いがあるのかなどを確認することは退職後だと難しいので、在職中に各種規定を確認して会社に請求できる根拠を整えておきましょう。

先ほどお話したように、通常廃業する会社の従業員は会社都合での解雇となります。

そのときに未払い分があれば会社に提出してください。廃業ができる会社であれば支払い能力が十分ありますので、請求すれば支払われるでしょう。

(2)自己破産に陥ってしまった会社は未払金の回収は難しい

当初は廃業する予定でも、最終的に自己破産に陥ってしまった。

こういった会社は請求されたものが払えない会社なので、未払金を請求しても払われない可能性が高くなります。

未払金の回収が難しいのであれば、国が運営している未払い賃金の立て替え払い制度を利用してください。

全国の労働基準監督署及び独立行政法人労働者健康安全機構で制度を実施しています。ただし、この制度が使えるのは残業代などの給与の未払いのみです。退職金の未払いにはこの制度は使えません。

【関連記事】個人事業者の廃業時における消費税の効果的な節税方法について詳しく解説

5.廃業する会社への有給休暇の請求

有給休暇の消化自体は、法律で義務化されているわけではありません。そのため、就業規則に記載されていない限りは、有給消化の取り扱いは会社に委ねられています。

なお、有給休暇の取り扱いは、廃業の種類によって大きく変わります。

廃業には、以下の2パターンが存在します。

・事前に周知されている廃業

・周知されていない突然の廃業

それぞれのケースごとに有給休暇の取り扱いについて詳しく見ていきましょう。

(1)事前に周知されている廃業

廃業する半年前など、事前に廃業が周知されている場合は廃業するまでに有給休暇を消化することができます。

また、有給休暇を消化しきれない場合は、会社に有給休暇の買取を請求することも可能です。

ただ有給休暇の買取は会社に委ねられていますので、有給休暇の買取規定がない会社であっても、交渉してみる価値はあるでしょう。廃業したのち、有給休暇は消滅します。

(2)周知されていない突然の廃業

朝、出社したら突然廃業を通知されるということも珍しくありません。

このような会社の場合、当日解雇になってしまうので、有給休暇を消化することが不可能です。残っている有給休暇はすべて消滅してしまいます。

ただ、有給休暇の買取について就業規則に記載されているのであれば、有給休暇分のお金を会社に請求することも可能です。

まずは就業規則を確認して、社会保険労務士などの専門家に相談してください。

【関連記事】有限会社における廃業・事業承継・M&Aの実態と必要な手続を詳細まで解説

(話者:株式会社エクステンド コンサルタント 奥田 雄二(おくだ ゆうじ))

※本記事は、「株式会社リクルート 事業承継総合センター」からの転載です。

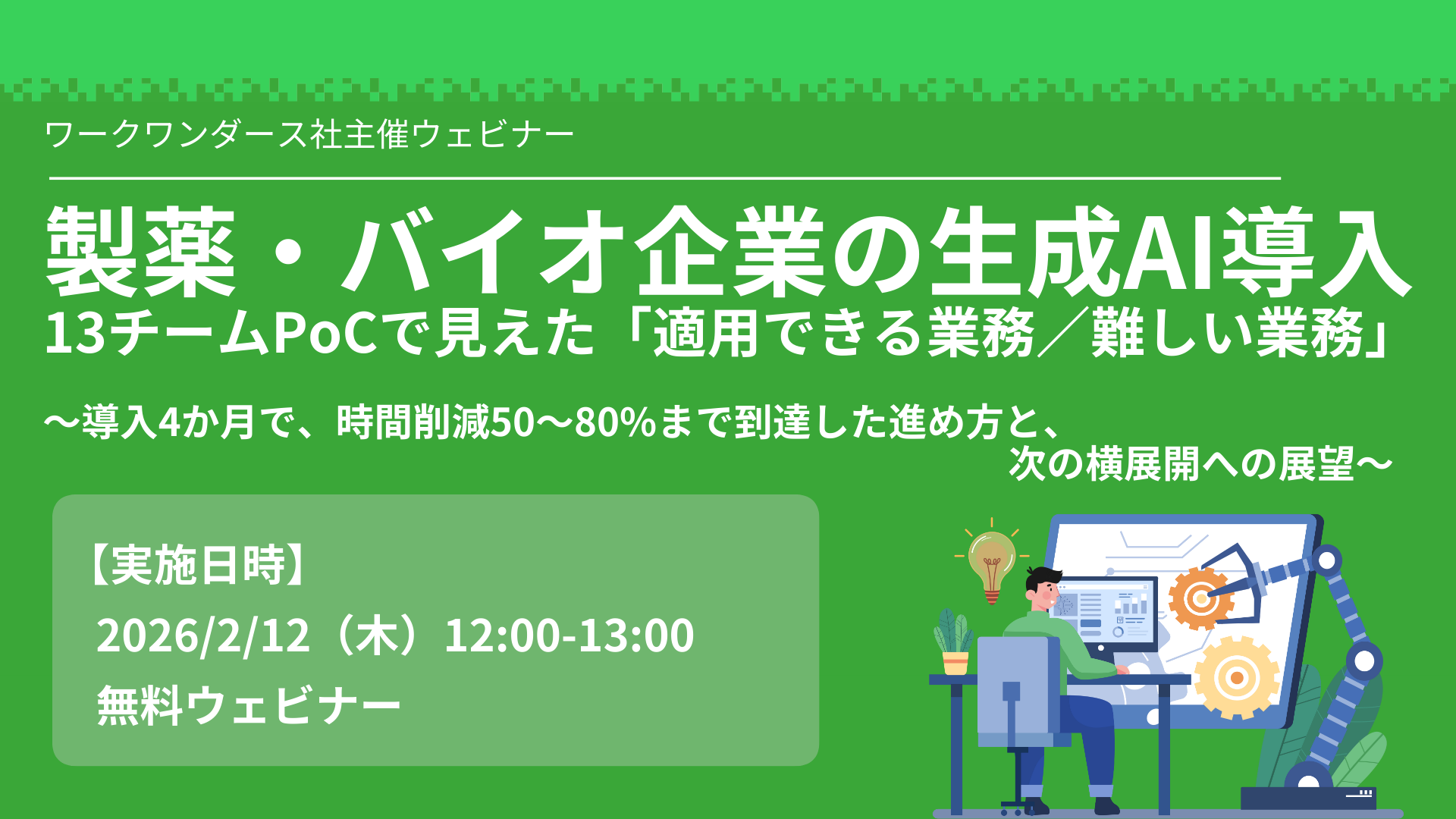

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

■著書プロフィール

㈱リクルートが運営する「M&A仲介会社・買手企業の比較サービス」です。

弊社品質基準を見たす仲介会社50社、買手企業17,000社以上の中から、売手企業様に最適なパートナーを、着手金無、業界最低水準の成果報酬でご紹介します。

事業承継及びM&Aに関するコンテンツを中心にお届けします。

Photo by Towfiqu barbhuiya