はじめに

昨今、中小企業の人手不足は深刻であり、従来の親族内承継ではなくM&Aによる事業承継が増えています。

そのため、インターネット上でも簡単に売手・買手を探せるマッチングアプリなども誕生しています。

しかしながら、基本的に買手を探す場合は、M&A仲介会社に依頼することが多いでしょう。

M&A仲介会社は、売手企業の情報をまとめたノンネームを作成し買手を探しますが、ノンネームによって相手先候補が決まってくるためノンネームの重要性は決して小さくありません。

そこで本記事では、株式会社みどり未来パートナーズの三村尚さんにノンネームについてお話を伺いました。

1.ノンネームとは

ノンネームとは、M&Aを行う際に、売手を特定されない範囲で企業の情報をまとめた概要書とのことをいいます。

通常、秘密保持契約が締結される前に、M&A仲介会社が買手に対して売手を紹介するときに用いられるものです。

それでは、なぜはじめから社名などの詳しい情報を公開しないのでしょうか。

実は、売手にとってM&Aを検討していること自体が重要な機密情報だからです。

譲渡しようとしていることがわかると、その企業で働いている社員や取引先は不安に陥り、M&Aそのものに多大な影響を及ぼしかねません。

また、競合企業に情報が漏れると、M&Aを阻害されたりする可能性も出てきます。そのためM&Aについては、初期の段階から企業名が漏れないように細心の注意が払われます。

しかしながら、M&Aの買手はある程度の情報がなければ、買収の対象を探すことは不可能でしょう。

そこで利用されるのがノンネームです。

買手は、ノンネームから必要となる情報を得て、買収する企業を探し絞り込むことができます。

ただし、あまりにも情報を伏せすぎると、売手はどのような企業なのか、どのような特徴があるのかが買手に伝わりません。

M&A仲介会社には、売手が特定されず、なおかつ買手に興味を持ってもらえるようなバランスのとれたノンネームを作成することが求められます。

2.ノンネームはどのように作成される?

M&A仲介会社は、これまで取引がなかった企業のM&Aも扱うため、はじめに売手の企業価値を評価する必要があります。

これらの評価をもとにノンネームは作成されますが、企業評価自体は次の3つの方法で行われます。

・会社情報の把握

・定量分析

・定性分析

以下に、ひとつずつ説明しましょう。

(1)会社情報の把握

売手から提出してもらった書類と経営者からヒアリングした内容に相違がないかどうかを確認します。

具体的には、企業の住所や従業員数、また事業内容などの基本的な事項に関することです。

(2)定量分析

多くの企業は、資産と負債の両方を抱えています。

そのため定量分析では、自己資本や純資産の金額、自己資本の比率、短期的な支払い能力、借り入れに対する返済能力といった観点からの分析が必要です。

さらに、これらの数値のもととなる決算書の透明性や開示性の水準なども、分析すべき要素のひとつと考えられています。

定量分析では、財務諸表や事業計画書から企業の経営や財政状態をほぼ正確に測ることが可能です。

次に、それらの数値をどのように達成したのかを把握するために定性分析が行われます。

(3)定性分析

定性分析とは、定量分析のような具体的な数値として表すことのできない要素を分析することです。

たとえば、営業力や人材の素質、属する業界の成長性、売手の強みや弱みといった内容がここに含まれます。

まとめると、次のような内容です。

・経営者の資質や経歴

・幹部役員の資質や経歴

・具体的なビジネスモデル

・今後の設備投資などのプラン

・特許などの所有権

・土壌汚染などの環境問題の有無

・労働組合の有無や特徴

・属する業界の動向や成長性

定性分析まで終了すると、算定された企業価値をもとに売手と譲渡価格をすり合わせ、最終的に提示する価格を決定します。

3.ノンネームに記載される内容とは

ノンネームには社名などは記載されませんが、ある程度その企業の特徴が把握できる内容でなければなりません。

具体的には、次のような内容が記載されます。

・事業内容

・所在地

・売上高

・従業員

・譲渡する理由

・企業の特徴

(1)事業内容

事業内容を「〇〇企画」や「製造業」などと抽象的に記載します。

競合企業が少ないニッチな事業の場合、特定される可能性があるため、記載するときに特定されないような工夫が必要です。

(2)所在地

「首都圏」や「関東圏」などと、おおまかな地域を記載します。基本的には、詳細な住所は記載されず都道府県も公開しません。

(3)売上高

M&Aでは非常に重要な数値ですが、ここでも「3億円以上」などと、大まかな数値を記載します。

(4)従業員

正確な人数は公開せず「約〇〇名」などと記載します。当然ですが役員の数も非公開です。

(5)譲渡する理由

1〜2行程度で簡単に説明します。たとえば「後継者不在」や「多角化事業の整理」などが、譲渡理由として挙げられるでしょう。

(6)企業の特徴

買手がM&Aを行う際には、「事業規模の拡大」や「新規参入」などの目的を持っています。

したがって、買手は「売手がどのような事業を行っているのか」「どのような強みがあるのか」をノンネームから判断しようとします。

詳しい情報を記載はできませんが、「上場企業との取引あり」や「技術者の平均年齢が若い」など、買手にアピールできる売手の強みを記載する必要があります。

4.ノンネームの後に開示する企業概要書とは

ノンネームによって買手が興味を持った場合は、機密保持契約を締結した後、企業概要書を開示し交渉を先へ進めることになります。

企業概要書には、買手に「どのようなメリットがあるのか」、「どのようなシナジー効果が得られるのか」を把握してもらうため、ノンネームよりさらに詳しい内容が記されます。

企業概要書には決まったフォーマットがなく、相談内容によって記載する事項は変わってきます。

たとえば、次のような内容が考えられるでしょう。

・企業情報や事業概要

・事業内容(取引フローや主要取引先)

・事業所(不動産、設備など)

・組織(組織図、役員構成、従業員構成など)

・財務状況(損益決算書、貸借対照表)

・将来の事業計画

企業概要書には、企業にとって非常に重要な機密情報が含まれるため、これらの情報開示の前には機密保持契約の締結が欠かせません。

ノンネームと似たような役割を果たしますが、大きな相違点は、開示されるのが機密保持契約を締結する前かどうか、詳細な内容かどうかということです。

M&A仲介会社は、売手から企業の詳しい情報を得た後に企業価値評価を行いますが、平行して企業概要書を作成します。

ここから交渉フェーズに入り、本格的な交渉がスタートします。

企業概要書の情報を前提としてその後の交渉が進むため、正確な内容が求められるのはいうまでもありません。

仮に売手にとって不利な情報が抜けており、デューデリジェンスでその点が明らかとなると、交渉が決裂することもあり得るため注意が必要です。

M&Aを成功させるためには、不利な情報であっても正しく記載することがなにより大切でしょう。

5.まとめ

売手の情報を簡易的に伝えるノンネームですが、買手に興味を持ってもらわなければM&Aは始まりません。

売手が特定されない範囲で、買手がどのような情報を求めているのかを考え、バランスのとれたノンネームを作成することが求められます。

M&Aを行う場合は、企業価値の評価やノンネーム・企業概要書の作成が必要です。

さまざまな専門知識を必要とするため、自社が属する業界に詳しいM&A仲介会社や専門家への相談が欠かせないでしょう。

(話者:株式会社みどり未来パートナーズ 事業承継アドバイザー 三村 尚(みむら ひさし))

※本記事は、「株式会社リクルート 事業承継総合センター」からの転載です。

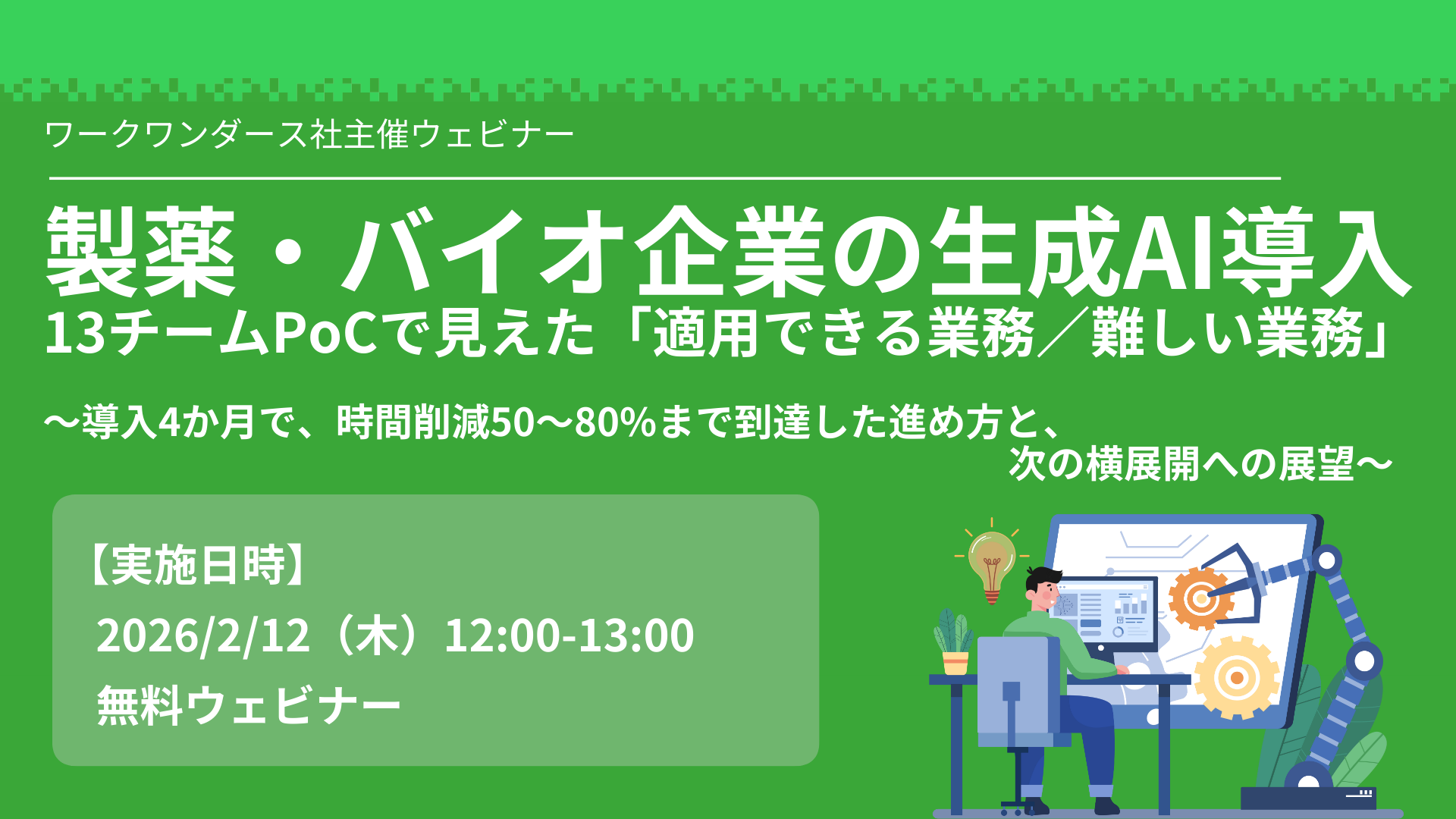

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

■著書プロフィール

㈱リクルートが運営する「M&A仲介会社・買手企業の比較サービス」です。

弊社品質基準を見たす仲介会社50社、買手企業17,000社以上の中から、売手企業様に最適なパートナーを、着手金無、業界最低水準の成果報酬でご紹介します。

事業承継及びM&Aに関するコンテンツを中心にお届けします。

Photo by Ben Rosett on Unsplash