りそな銀行が、2022年5月より、トラックを利用した移動型店舗の運用を開始しました。

大手行としては初の試みとなるこの移動型店舗のほか、りそな銀行は「17時までオープンしている支店窓口」や「土日祝日もオープンしているセブンデイズプラザ」など、銀行業界における“支店”に関する新たな取り組みを行ってきました。

これらの取り組みの意図をマーケティングミックス(4P)で解説します。

近年の銀行の動向―拠点数削減

近年、銀行は支店・営業所の統廃合やBinB(Branch in Branch:店舗内店舗)の設置による拠点数の削減を進めています。

例えば、業界トップの三菱UFJ銀行は、17年度末時点で515店あった店舗のうち、約200店舗を23年度末までに削減する方針を示しました。

統廃合の背景には、大きく2つの要因が考えられます。

1つは長年続くゼロ金利政策の影響です。銀行は本業である融資で稼ぎ続けることが難しくなっており、コストの削減に着手せざるを得ない状況になっています。

2つ目はテクノロジーの進展で、実店舗への来店客数が減少したことです。インターネットバンキングやスマホ決済の普及により銀行の来店客数は減っています。

振り込みや諸手続もネットで完結できるようになり、キャッシュレス化も進んだことで、ATMで現金を引き出す機会がほとんどなくなったという方も多いのではないでしょうか。

来店客数の減った支店や営業所を統廃合することで、固定費となる賃料をカットし、経営の合理化を図っているのが近年の銀行の動向です。

そうした中で、りそな銀行が導入した「移動型店舗」にはどのような意図があるのでしょうか。今回はマーケティングの基本である「マーケティングミックス(4P)」の観点から考察してみます。

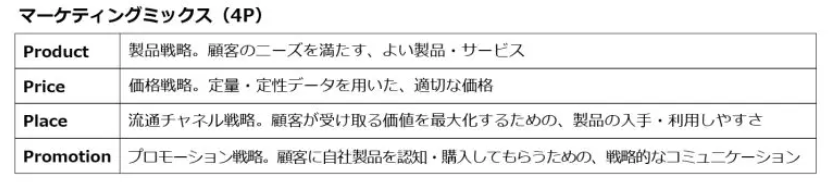

マーケティングミックス(4P)とは

マーケティングミックスとは、顧客に自社製品を買ってもらうために行う活動の組み合わせのことです。

「P」を頭文字とする4つの項目からなり、それぞれを個別に考えるのではなく、総合的に戦略を立てることが重要です。

これを一般的な銀行の個人向けサービスに当てはめてみましょう。

本業で稼ぎにくくなった銀行はグループで連携を取り、総合的なサービス提供を進めつつ、手数料の値上げ等で収益源を確保しています。これと比較して、りそな銀行のマーケティングミックスを見てみましょう。

りそな銀行のマーケティングミックス

りそな銀行は目指す姿として一般客や中小企業といった小口客を扱う「リテールNo.1」を掲げています。

その実現に向けた基盤のひとつになるのが、フルラインの信託機能を備えた国内唯一の商業銀行であることです(一般的には、銀行と信託銀行に分かれています)。

通常の銀行業務に加えて、信託業務・併営業務を活かしたワンストップでのサービス提供ができます。

銀行業界において、差別化できる商品である信託商品・サービスがあることは、りそな銀行の強みです。

一方で、この「信託」は何を意味するのか、一般的には馴染みが薄いでしょう。

ここで、銀行の業務内容の「銀行業務」「信託業務」「併営業務」の解説を見てみます。

<信託銀行の業務内容>

銀行業務:個人や法人からお金を預かる「預金業務」や企業などに融資する「貸付業務」、振込による送金など口座間のお金の移動を行う「為替業務」などがあります。基本的には、「お金」を取扱っています。

信託業務:信託業務とは、信託銀行等の信託兼営金融機関や信託会社が、個人や企業などの法人が持つ財産を信託の設定により受託者に移転させて、その財産を管理・運用することを指します。また、お金だけでなく、株式などの有価証券、不動産、金銭債権など、財産的価値のあるものであればなんでも信託することができます。

併営業務:遺言の保管や遺言執行業務などの相続関連業務、企業の株主の名簿を管理する業務などの証券代行業務、不動産の売買の仲介業務などがあります。この併営業務は信託銀行等の信託兼営金融機関にのみ認められている業務です。

これらの説明を見ても、具体的に信託銀行が何をしてくれるのかのイメージはつきづらいでしょう。

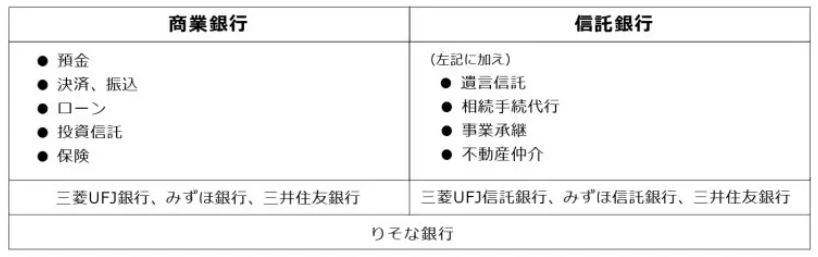

実際の個人向けサービスを、抜粋して比較すると以下のようになります。

つまり信託銀行は、商業銀行と比べて提供できるサービスが多いのです。

商業銀行でありながら信託機能を持っているりそな銀行は、信託商品・サービスという「Product」が強みであると言えるでしょう。

一方で、馴染みの薄い信託サービスを個人に向けて提供するためには、分かりやすい説明は必須です。しかも、顧客の立場になって話をしないと聞いてもらえません。

そのためには、対面で顧客接点を増やし、顧客の話をよく聞き、ライフサイクルに合わせた課題を顕在化させ、それを解決するのが信託サービスであることを説いていく必要があります。これはインターネットバンキングなどのデジタルな接点で実現することは難しいでしょう。

そのため、支店の統廃合を進めつつも、顧客とのリアルな接点を持てる移動型店舗の導入につながったのではないでしょうか。

特に今回の移動型店舗の出店先は、東京のUR賃貸住宅の敷地内や、大阪のベッドタウンにある商業施設の敷地内です。

資産承継に対するニーズを潜在的に持つ高齢者や、住宅購入を検討している家族層などにアプローチしやすい場所を選んでいることがわかります。

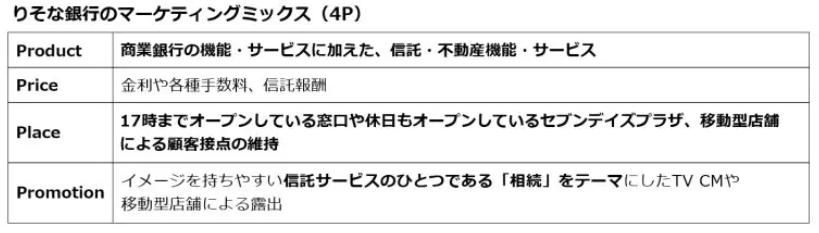

これらを踏まえたりそなのマーケティングミックスを整理してみましょう。

信託サービスという強みを持った「Product」を起点に、4Pの整合を図り、一般的な商業銀行とは異なるマーケティングミックスを構築しています。特に「Place」から、顧客接点を大事にしていることがうかがえます。

今回の移動型店舗も、「Product」を活かすための「Place」のひとつとして導入に至ったと考えられるでしょう。

「銀行の常識は世間の非常識」で進めた改革

りそな銀行は、2003年に約2兆円の公的資金が投入され、当時JR東日本の副社長だった故・細谷英二氏を会長に招いて以降「銀行の常識は世間の非常識」を合言葉に改革を進めてきました。今回の移動型店舗もその改革のひとつと言えるでしょう。

一方で、デジタル活用による新たな価値提供にも力を入れています。

最新のテクノロジーを活用したシステムやデジタルコンテンツの開発に強みを持つチームラボと、デジタルコンテンツの制作やデジタルソリューションの研究・開発の面で協業しています。

これらが評価され、経済産業省が選定する、DX銘柄に銀行業で唯一2年連続選ばれています。(2020年、2021年)

時代の流れを受けてのデジタルチャネルが増えていくことで、これからもりそな銀行のマーケティングミックスは進化していくでしょう。りそな銀行の今後の動きにも注目です。

(執筆:近藤 健人)

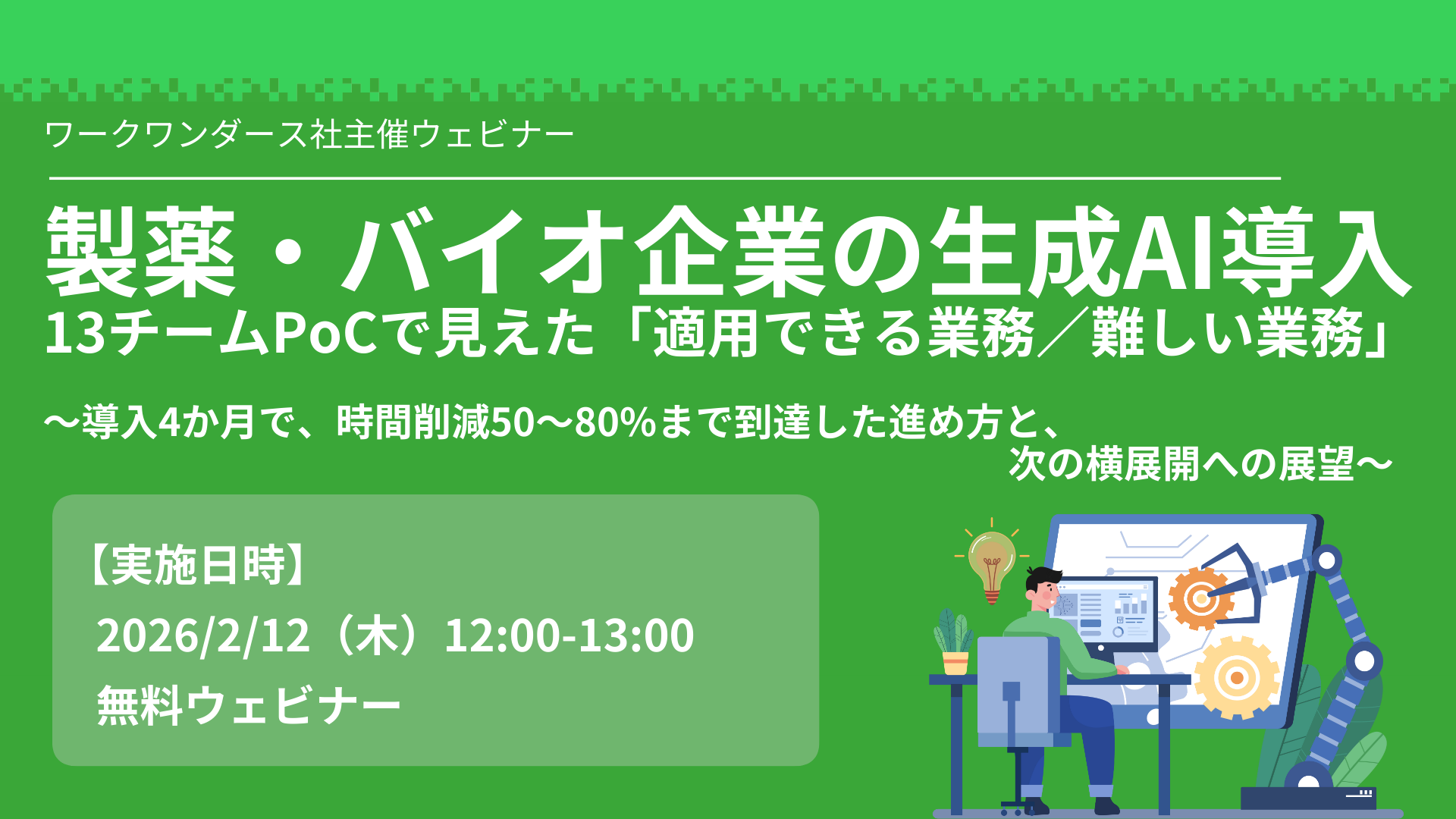

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

日本で最も選ばれているビジネススクール、グロービス経営大学院(MBA)。

ヒト・モノ・カネをはじめ、テクノベートや経営・マネジメントなど、グロービスの現役・実務家教員がグロービス知見録に執筆したコンテンツを中心にお届けします。

Photo by Eduardo Soares