前回の「主要決算こう読む」では航空2社の決算を例に、業績が落ち込んだ企業の決算資料の注目点を取り上げました。

しかし本業が好調であっても、特別損失の計上などにより大幅な減益となったり、最終赤字に転落したりする事例もあります。

今回はこのようなケースにスポットを当てつつ、企業の決算関連資料を読み解くうえで必要な基礎的な知識を引き続き押さえていこうと思います。以下のステップで説明しています。

特別損失(特損)とは何か

特損には様々なタイプがある

決算短信の1ページ目には通常、「売上高」と「営業利益」、「経常利益」や「税引前利益」、「(親会社株主に帰属する)当期純利益(=最終利益)」などが記載されています。このうち営業利益は経済ニュースでは「本業のもうけを示す」という修飾句が付くことがあります。

前回取り上げたJALとANAホールディングスの2022年3月期決算では、コロナ禍で落ち込んだ旅客需要の回復が遅れたことなどを背景に、両社とも営業赤字となっていました。「本業」の落ち込みで赤字となった事例と言えるでしょう。

一方で、売上高や営業利益が伸びているにもかかわらず、最終損益(ボトムライン)が赤字、または大幅減益となってしまうケースも、上場企業の決算発表には散見されます。

本業以外の部分で発生した損失を営業外費用として処理したり、偶発的に膨らんだ多額の損失を特別損失として計上したりしているためです。

日本基準で業績を開示する場合、営業外費用には借入金などの支払利息など、本業以外で経常的に発生する費用が含まれます。

これに対し、特別損失は臨時的、偶発的に発生した損失が該当します。

基本的にその企業にとって多額となるものが該当しますが、どの程度なら多額なのかという判断については、企業に一定の裁量があるようです。主な特別損失の例としては、以下のようなものがあります。

1) 資産や有価証券などの売却・除去損や減損損失

2) 製品・サービスに起因した一時的な損失や引当金の計上(リコール対応・顧客補償など)

3) 構造改革に伴うもの

4) 災害や盗難によるもの

5) 過年度決算の修正に伴う調整

6) 創業者への特別功労金など

IFRSで特損はあるのか

上に挙げた特別損失の例は日本基準に則ったものです。IFRS(国際会計基準)では「経常的」と「偶発的」の区別がなく、上記のような費用は、金融取引に関する項目以外は営業損益に含んで開示されます。

関連記事:IFRSと日本基準-財務諸表、損益計算書の違い Vol.3【事例で解説】

IFRS適用企業の場合、偶発的な事象の影響を除いた事業のトレンドを把握するには、自動車メーカーで言えば車両販売台数、航空業界で言えば旅客数や客単価など、トップライン(売上高)に直結するKPI(重要業務指標)もあわせて確認する必要があると言えます。

実際の特別損失の例

日野自動車の場合

それでは2022年3月期決算を発表した企業のうち、特別損失を計上して最終赤字、または大幅減益となった企業の損益計算書(P/L、抜粋)をみてみましょう。

まず紹介するのは、日野自動車です。決算短信をみると本シリーズで過去に扱ったワークマンと同様、「収益認識に関する会計基準」適用の影響により21年3月期実績との比較がありませんが、単純計算をすれば、22年3月期の売上高は前の期と比べ約3%減、営業利益は約2.8倍となっています。

半導体不足が生産・出荷面に影響し、売上高はわずかに落ち込みましたが、売上原価の減少が営業増益の一因となっています。

21年3月期に発生した「持分法による投資損失」が、22年3月期に計上されなかったことも経常利益を押し上げる要因となったものの、最終損益は前の期に続き赤字となり、かつ赤字額は拡大しています。

同社は「日本基準」で決算を開示しています(この後の2社も同じです)ので、何らかの特別損失が発生したのではないかと、サマリーを読んだ時点で推測することができます。

実際に特別損失の項目をみると、前の期の159億円から705億円と大きく膨らんでいるのが分かります。

決算短信には特別損失の内訳が記載されています。21年3月期に計上した「北米認証関連損失」が22年3月期には273億円に増加したほか、新たに22年3月期は「国内認証関連損失」として400億円を計上しています。

日野自動車はディーゼルエンジンの性能試験に不正があったとして、国内ではエコカーの普及に向けた優遇税制に関して追加の納付額が発生する見込みとなったことに加え、北米では顧客に対する補償費用も増加するとして、それぞれ「認証関連損失」として計上することとしました。

「法人税等調整額」については後述しますが、これらの費用の発生が最終赤字を拡大させることになったと言えます。

なお同社は「不正行為の対象となった車種の出荷を再開できる時期について合理的に見通すことが困難」だとして、23年3月期(今期)の業績予想の開示を見送っています。

ベネッセホールディングスの場合

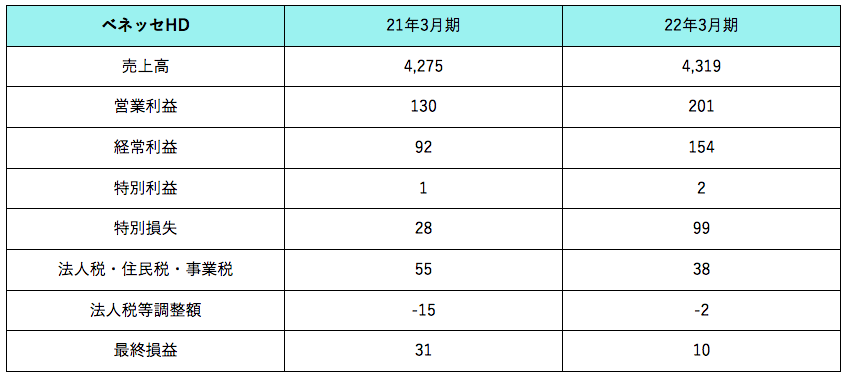

次に示すのはベネッセホールディングス(HD)のP/Lです。日野自動車は減収でしたが、ベネッセHDの22年3月期は前の期と比べ1%増となっています。

東京個別指導学院をはじめとした国内での学習塾事業の顧客数が回復したことなどが背景にあるようです。

営業利益と経常利益も50~60%台の大幅増となりましたが、最終利益は66%の大幅減益となっています。

特別損失をみると21年3月期の28億円から22年3月期は99億円に膨んでいます。

決算短信でより詳しく中身を確認すると、21年3月期に15億円あった「在外連結子会社リストラ費用」(Berlitz Corporationの事業構造改善のためのリストラ費用)が22年3月期はなくなった代わりに、「関係会社株式売却損」が新たに95億円計上されています。

ベネッセHDは22年2月、Berlitz Corporationに対する178億円の債権を放棄したうえで、全株式をカナダ企業に売却すると発表しました。関係会社株式売却損はこれに伴うものです。

一方、株式売却に伴って税金削減効果も発生し、22年3月期の「法人税・住民税・事業税」は減少しています。同社は日野自動車とは対照的に、23年3月期の業績予想を開示しており、売上高を前期比1%減の4260億円、最終利益を約13倍の135億円と見込んでいます。

第一交通産業の場合

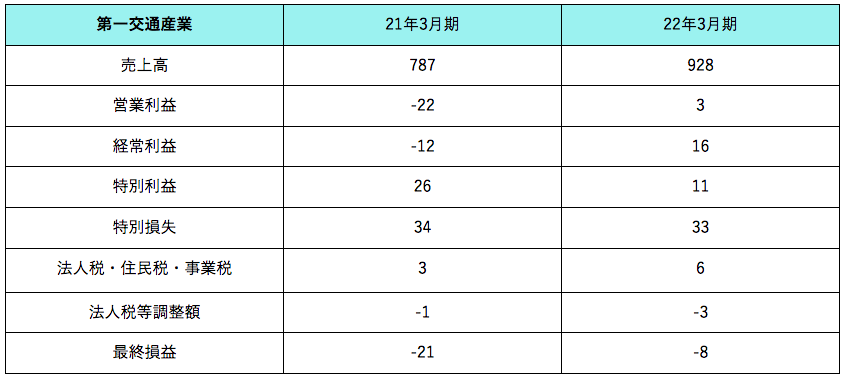

珍しい例となったのが、タクシー国内最大手の第一交通産業の22年3月期決算でした。

コロナ禍によるタクシー利用者の減少などを背景に、21年3月期の業績は大きく落ち込みましたが、22年3月期は増収となり、営業損益の段階でも3億4000万円の黒字に転換しました。しかし最終損益は8億4200万円の赤字となっています。

上の表を見る限り、特別損失の額は一見、変化がなく、むしろ特別利益の減少が響いたのではないか、と思う人が多いかもしれません。

実際に決算短信をみると、特別利益の項目にある「雇用調整助成金」が、21年3月期の25億円から11億円に減少しています。

一方、特別損失の項目をみると、「臨時休業等による損失」が23億円から11億円に減少したものの、21年3月期になかった創業者に対する「特別功労金」を22年3月期に新たに約16億円計上しています。

特別損失はほぼ横ばいとなりましたが、創業者の取締役退任に伴う特別功労金の存在がなければ、22年3月期の特別損失は約17億円に減少し、最終損益は黒字に転換したと考えられるため、同社の決算は発表後、株式市場で話題となりました。

ちなみに同社は23年3月期(今期)の業績予想を開示しており、増収・最終黒字への転換を見込んでいます。

特損発生で留意すべきこと

「繰延税金資産」は取り崩したか

ここまで22年3月期決算で実際にあった特別損失の事例をみてきましたが、改めて日野自動車の事例をみると「法人税等調整額」が21年3月期のマイナス15億円から22年3月期はプラス347億円と大きく変化しているのが分かります。

法人税等調整額とは、バランスシート(貸借対照表、B/S)にある「繰延税金資産」と「繰延税金負債」の変化をP/L上に反映させる項目で、マイナスなら最終利益を押し上げる(プラスなら押し下げる)方向に作用します。

関連記事:繰延税金資産って何?

繰延税金資産(負債)は、会計上の利益と課税所得の計算で発生する差異を調整するために用いられる項目です。

簡略化して言えば繰延税金資産は、来期以降の税金の「前払い」分であると考えられています(繰延税金負債は「未払い分」と位置付けられます)。

経済ニュースでよく取り上げられるのは、「繰延税金資産」を「取り崩した」ケースです。

赤字が続き、さらに業績の急回復が見込みにくいなかにあっては、将来の利益創出を見込んで計上していた繰延税金資産の「価値」が認められなくなります。

繰延税金資産を取り崩すと、法人税等調整額を計上する必要に迫られます。

日野自動車の場合、繰延税金資産を取り崩したことが法人税等調整額を増加させ、最終赤字額をより大きなものとしました。

特別損失自体は「臨時」の損失かもしれませんが、業績回復への道筋がより困難となった場合、繰延税金資産の取り崩しという事態を引き起こす可能性があるということも、念頭に置く必要があります。

特損計上=「減益」「赤字決算」とは限らない

今回紹介したのは最終赤字、または大幅減益となった企業例ですが、もちろん特別損失を計上しながら最終増益となる企業も存在します。

営業・経常利益を大きく伸ばした企業の場合、特別損失が多少発生したとしても、営業・経常利益の伸びを打ち消すほどのものでなければ最終利益も増加する、というのは想像しやすいかと思います。

また本業が好調でなくても、特別損失が発生した際に、簿価よりも時価が高い資産の売却に伴う営業外収益や特別利益が発生したことで、結果として特別損失の影響が目立たなくなった、というケースもあります。

一般的に企業は業績が堅調な際、損失が見込まれる資産の売却などに踏み切りやすくなります。

日本基準を適用する企業なら、資産の減損損失に向けた意思決定も行いやすくなると言われています。

半面、課題事業を抱える企業が、最終利益が大きく伸びているにもかかわらず、特別損失として構造改革費用や減損損失などを計上していない場合、「ウミ」を出す努力を怠っているのではないか、という厳しい視線を投資家から向けられる可能性もあります。

※シリーズの過去の記事はこちらから

(執筆:長田 善行)

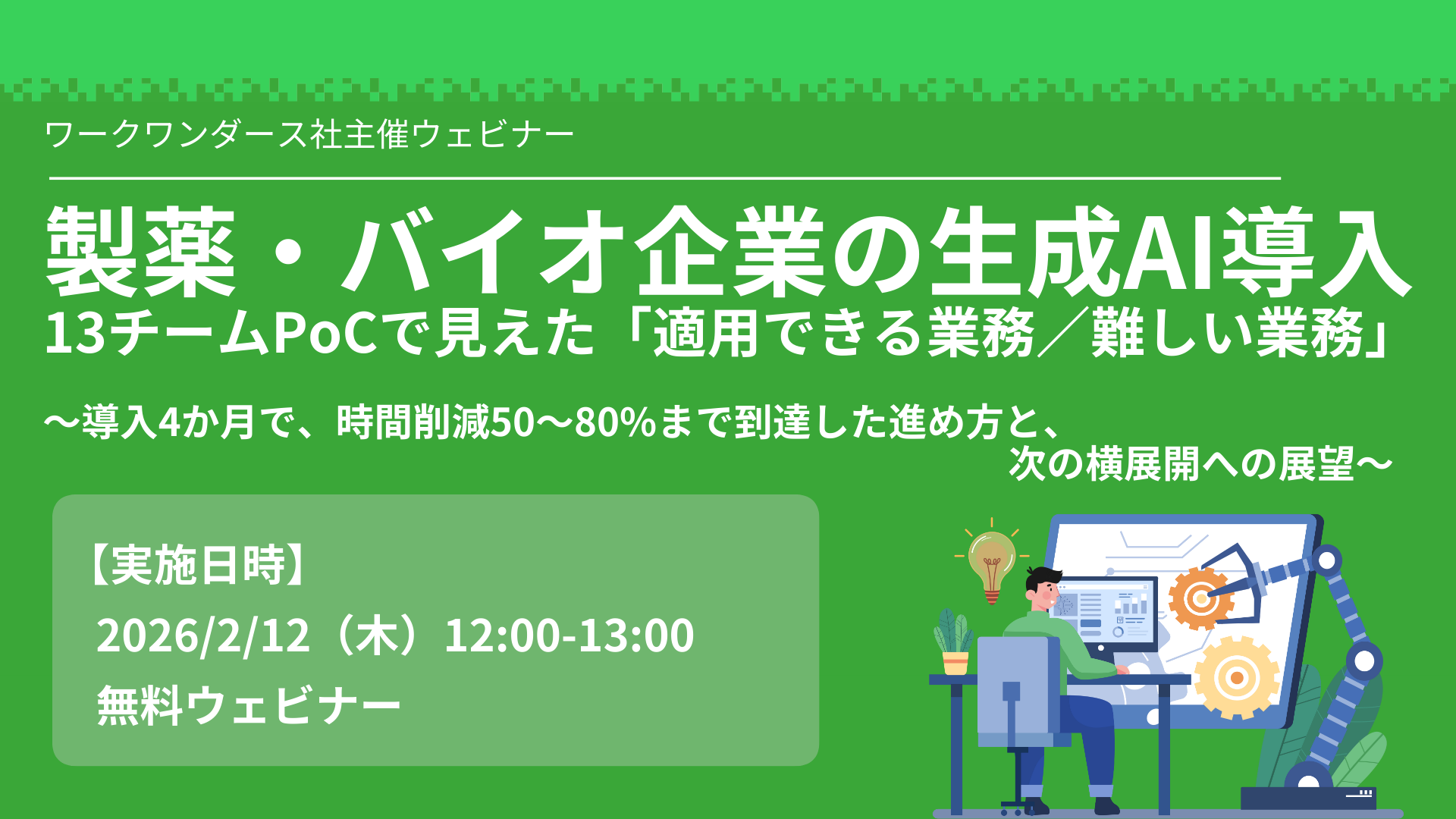

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

日本で最も選ばれているビジネススクール、グロービス経営大学院(MBA)。

ヒト・モノ・カネをはじめ、テクノベートや経営・マネジメントなど、グロービスの現役・実務家教員がグロービス知見録に執筆したコンテンツを中心にお届けします。

Photo by :Maxim Hopman