日本では現在、政府による施策を中心としてユニコーン企業を育成するための様々な取り組みが活性化しています。

前回は、この取り組みのロジックとされる「ユニコーン企業を育成すれば、日本経済は活性化する」という点は本当なのか、という点を解説してきました。今回はこれを踏まえて、実際に日本においてユニコーンとしてIPOをした会社は、上場後も企業価値を向上させ続けられているのか?また、ユニコーンはIPO後、どのような打ち手の成長戦略を描くべきか?という点について解説します。

時価総額1000億円以上でIPOをした会社のその後のパフォーマンス

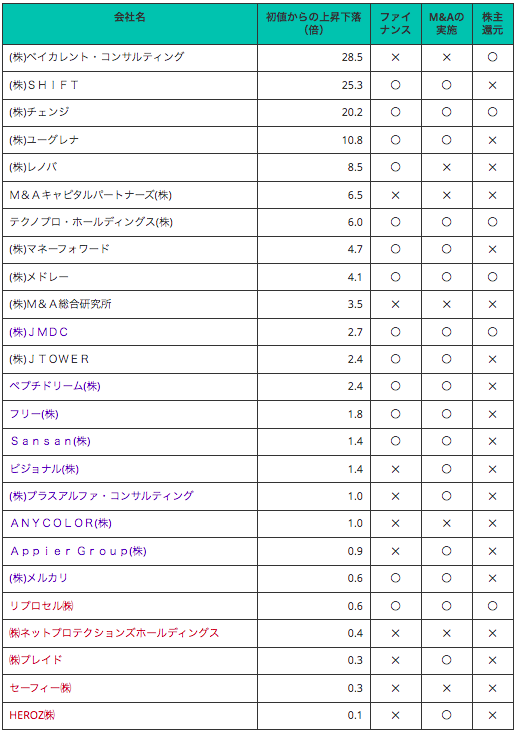

2011年以降にIPOした日本のスタートアップ企業で、時価総額1000億円以上の会社は、表5のとおり2023年2月20日時点で20社になりました。

また、初値時価総額で1000億円を超えていた会社14社の内、7社は時価総額を増加させ、残り7社は時価総額を低下させています。前述した通り、通常のIPOで初値時価総額を上回る会社が約3割に対して、初値時価総額で1000億円超の会社の5割が時価総額を増加させているとなれば、IPO時点の時価総額が大きくなれば、IPO後にも成長を遂げやすい可能性が十分にありそうです。

表5

時価総額1000億円を超えた会社の打ち手

では、大型のIPOで時価総額が下がってしまった会社と、小規模なIPOでも、その後十分に成長できた会社の明暗を分けたものは何だったのでしょうか。これらの企業について、売上高成長率と営業利益率を比較したいと思います。

グループ1 IPO後に時価総額を伸ばし1000億円超となった会社(上場時は小型だったが、その後成長を続けている)

- (株)ベイカレント・コンサルティング

- (株)SHIFT

- テクノプロ・ホールディングス(株)

- (株)マネーフォワード

- (株)チェンジ

- (株)レノバ

- (株)M&A総合研究所

- (株)メドレー

- M&Aキャピタルパートナーズ(株)

- (株)JTOWER

- (株)ユーグレナ

グループ2 初値時価総額1000億円超で、2023年2月20日時点でも時価総額が1000億円超の会社(大型で上場し、その後も成長を続けている)

- (株)メルカリ

- ビジョナル(株)

- (株)JMDC

- ペプチドリーム(株)

- フリー(株)

- Sansan(株)

- Appier Group(株)

- ANYCOLOR(株)

- (株)プラスアルファ・コンサルティング

グループ3 初値時価総額1000億円超で、2023年2月20日時点で時価総額が1000億円未満の会社(大型上場したが、その後成長を続けられていない)

- セーフィー㈱

- HEROZ㈱

- リプロセル㈱

- ㈱ネットプロテクションズホールディングス

- ㈱プレイド

過去12ヶ月の売上高成長率の中央値を比較すると、時価総額1000億円超のグループは、売上成長率は27.5%~31.7%であるのに対し、グループ3は9.4%です。

また、営業利益率の中央値を比較すると、グループ1と2が10%超であるのに対し、グループ3はマイナスです。

このことから、1000億円超の時価総額の会社と1000億円未満の会社では、表6のように成長力と営業利益率に大きな差が生じていることが分かります。

表6

・出所:各社IR資料

IPO後に成長力と利益率を高く保っている会社の特徴

グループ1~3の企業について、上場後のファイナンス、M&A及び株主還元といった戦略的な打ち手の有無を調べ、一覧表にまとめてみます。すると、初値から1倍超上昇した企業16社の内、エクイティファイナンス、新株予約権付社債の発行やシンジケートローン等の大型の資金調達を行っている会社は12社、M&Aを実施している会社も同じく12社、自己株式の取得や配当といった株主還元を行っている会社は5社となります。

一方、初値から1倍以下の株価になっている会社9社の内、エクイティファイナンスを行っているのは2社、M&Aを実施している会社は6社、株主還元を行っている会社は1社となります。

注)黒はグループ1、青はグループ2、赤はグループ3の企業

出所:各社IR資料

上記の中には、M&AキャピタルパートナーズやM&A総合研究所のように、内部成長のみで時価総額を伸ばしている会社もあります。しかし、やはり適切なタイミングと規模でのファイナンスの実施と機能補完や事業領域拡充のためのM&A実施を上手く調和させることが、時価総額を伸ばしている会社の特徴とも言えそうです。

日本経済を発展させ続けていくためには、IPO時点での価値が高いユニコーン企業を増やすだけでなく、これらがIPO後もファイナンス、M&A及び株主還元といった戦略的な打ち手を続け、「企業価値を高め続ける」ことを促していく必要があるのです。

(執筆:芦澤 公二)

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

日本で最も選ばれているビジネススクール、グロービス経営大学院(MBA)。

ヒト・モノ・カネをはじめ、テクノベートや経営・マネジメントなど、グロービスの現役・実務家教員がグロービス知見録に執筆したコンテンツを中心にお届けします。

Photo by:m.