10月に、バブル崩壊後の最高値圏で推移していた日経平均株価が、12年ぶりの8日続落となったことが話題になりました。

実体経済と株価の動きが大きく乖離しているという指摘は少なくありませんでしたが、株式市場の動きを日々ウオッチしなければ、景気の変調の兆しを見過ごすことにもなりかねません。

日本の代表的な株価指数である日経平均株価とは何か。企業経営に関わる人間にとって最低限必要な知識と、その見方について説明します。

算出方法や構成銘柄の入れ替え方法、TOPIXとの違いについても触れていきます。

日経平均株価とは

定義

日本の代表的な株価指数のひとつであり、日本経済新聞社が公表しています。

「日経225」や「日経平均」とも呼ばれます。

日経平均株価は東証1部に上場する225社の株価をもとに算出され、東京市場の立会内取引の時間(午前9時~11時半、午後0時半~3時)において、5秒間隔で配信されます(2017年7月18日より以前は15秒間隔でした)。

代表的な株価指数としては後述するTOPIXもありますが、報道機関のなかには日経平均株価だけをピックアップして報じるところもあります。

算出方法

株価指数のなかでも、日経平均株価は「株価平均型指数」のカテゴリーに入ります。

株価平均型指数の代表格は、米国のダウ工業株30種平均です。ダウの場合、構成銘柄の株価を単純に足して分子とし、除数を分母にして割り算をするという算出方法です。

関連記事:ゼネラル・エレクトリック社とダウ平均から考える株価指数のしくみ

日経平均株価の場合、分子に入る株価の合計値の求め方がダウと異なります。

225社それぞれについて「株価変換係数」が割り当てられ、実際の株価を修正したものを足し合わせます。

パナソニックは1なので、株価が1400円なら指数を計算するための「採用株価」も1400円となります

なお21年9月30日までは、株価変換係数ではなく「みなし額面」が使われていました。

テクニカルな話となりますが、例えばみなし額面50円の会社の株価が1000円なら修正は入らず、みなし額面が500円の会社の株価が1000円なら、10分の1となる100円に修正する形となっていました。

分母にあたる除数ですが、構成銘柄の入れ替えなどがあった場合は、除数を修正して株価指数としての連続性を維持することとしています。

日経平均株価に株価が採用された企業が1株を複数株に分ける株式分割や、複数の株式を1株にまとめる株式併合を行うと、その企業の株価水準が変わってきます。

この場合も、指数の連続性を維持するために、除数の修正が行われます。大規模な株式分割や株式併合については、株価換算係数を修正することもあります。

NTTドコモがNTTの完全子会社となるのに伴い、上場廃止となった20年12月、構成銘柄からNTTドコモが除外され、シャープが採用されました。

この時、除数は27.731から27.769に上昇しました。さらに21年10月の銘柄入れ替えを受け、足元では28.373となっています。

なお22年6月から除数の桁数は小数点以下3桁から8桁に拡大します。

構成銘柄とウエイト

日本経済新聞社は225社の選定において、6つのセクターごとのバランスを考慮し、市場流動性の高い(=売買高が大きい)銘柄を採用することとしています。

銘柄ごとの指数への組み入れ比率(ウエート、21年9月末時点)をみると、ファーストリテイリング(10.08%)、東京エレクトロン(6.07%)、ソフトバンクグループ(4.75%)などが上位に位置します。

これらの株価の変動が、日経平均株価に大きな影響を及ぼしています。

株価換算係数などで個々の株価に修正を加えているとはいえ、日経平均株価は基本的には株価の高い銘柄(値がさ株)の影響を強く受ける傾向にあります。

ファーストリテイリング株は7万円台、東京エレクトロン株は4万円台に対し、ウエイトが0.01%未満の東京電力ホールディングス株、三菱自動車株は300円台で推移しています(10月4日時点)。

銘柄入れ替えの方法

構成銘柄の入れ替えは、定期的に行われるものと、臨時で行われるものの2パターンがあります。

・定期入れ替え

毎年10月上旬に新規採用銘柄と除外銘柄の入れ替えを行いますが、事前にどの銘柄が対象になるのかを周知する形をとっています。

選定は学識経験者、専門家の意見を踏まえ、最終的に日本経済新聞社が決定するとしています。

・臨時入れ替え

225社のうち、上場廃止、整理銘柄への指定、東証2部への指定替えがあった場合、対象銘柄は除外され、原則として同じセクターで、流動性の高い銘柄を選定し採用します。

ちなみに21年の定期入れ替えは9月に発表されました。

採用されたのは任天堂、村田製作所、キーエンスです。このうち任天堂の足元の株価は4万円台、キーエンスは6万円台とかなり高い水準にあります(10月4日時点)。

採用時には市場へのインパクトが大きなものになると考えられていましたが、今回の発表に先立ち、日本経済新聞社は「みなし額面」を「株価換算係数」に改める方針を公表しています。

株価が極めて高い銘柄を採用する場合、株価換算係数を0.1~0.9の範囲に設定し、影響を極力抑える方針を示しています。

任天堂、キーエンスは0.1と定められました。

TOPIXとの違い

TOPIXとは

TOPIX(東証株価指数)は東証が算出しています。

1968年1月4日時点の時価総額を100とし、その後の時価総額を指数化したものです。

午前9時~11時半と午後0時半~3時の間に、1秒間隔で公表しています。

算出対象となる構成銘柄は、東証1部に上場する全銘柄です。2021年10月1日時点で2200社弱あります。

TOPIXの算出方法

TOPIXは「時価総額加重平均型」の株価指数に分類されます。

時価総額とは、基本的に株価と発行済み株式数を掛けたものです。

株式数という量の大小を反映させた時価総額加重平均型の指数は、米国ではナスダック総合株価指数やS&P500種株価指数が該当します。

TOPIXは、東証1部上場の構成銘柄それぞれについて、市場で流通する株式数の状況を考慮して銘柄ごとに決められた「浮動株比率(FFW)」を「指数用上場株式数(基本的に上場株式数と同じもの)」に掛けて「指数用株式数」を求めます。

指数用株式数に株価を掛けることで「指数算出用の時価総額」を出し、合計します。

これを基準時価総額で割って、100を掛けたのがTOPIXとなります。

基準時価総額は算出対象銘柄の増減や増資などによる変化があった場合は、指数としての連続性を保つために、修正が加えられることになります。

TOPIXの計算式

TOPIX=指数算出用時価総額の合計/基準時価総額×100

※指数算出用時価総額:上場株式数×浮動株比率×株価 →これを全銘柄分合算する

浮動株比率もテクニカルな話なので、簡単に理解しておけば問題ありません。

例えば日本郵政グループの株式の場合、一定の割合を日本政府が保有しています。

こうした株式は市場に流通しない、すなわち浮動株に含まれないとみなされますが、21年6月に政府が保有する株式約2億7600万株を、同社が取得しました。

この株式数は「指数用上場株式数」に追加され、浮動株比率も変更されました。

構成銘柄のウエイト

TOPIXに大きな影響を与える銘柄は、時価総額の大きな銘柄です。構成銘柄のウエイトをみると、21年8月末時点ではトヨタ(3.62%)、ソニーグループ(2.65%)、キーエンス(2.42%)などが上位に入っています。

日経平均株価がファーストリテイリング株の変動に大きな影響を受ける一方で、TOPIXはトヨタ株の影響を大きく受ける、と言うことができます。

10月4日時点でトヨタ株は1900円台、ソニー株は1万1100円台で推移していることを考慮すると、日経平均のウエイトの高い銘柄の株価の高さが際立っていると言えそうです。

プライム市場創出で変わること

東証1部に上場すればTOPIXの構成銘柄となる訳ですが、22年4月4日に、東証1部市場はなくなります。

1部、2部、マザーズ、ジャスダックの4市場を解体し、グローバル投資家の資金の受け皿となりうる日本の代表企業で構成された「プライム市場」と成長企業が集まった「グロース市場」、「スタンダード市場」の3市場に再編するためです。

前営業日である22年4月1日時点でTOPIXを構成する銘柄であれば、どの市場の銘柄になったとしてもそのままTOPIXの構成銘柄となりますが、見過ごせないのは継続採用のルールです。

市場に流通する株数をベースにした「流通株式時価総額」が100億円未満の銘柄は「段階的ウエイト低減銘柄」と位置付けられ、22年10月以降、一定のルールに基づき、段階的に構成比率が引き下げられていきます。

TOPIXに連動した運用成績を目指すパッシブ運用ファンドからの資金が引き上げられれば、株価を押し下げる要因となります。

22年4月4日以降は、新規上場する銘柄のうちプライム市場に上場する銘柄のみがTOPIXに追加されることとなります。

従来の1部と比べ、プライム市場銘柄となるには、流通株比率などの基準が厳しくなっています。

企業経営と日経平均

経済活動への意味

主要な株価指数は半年先のファンダメンタルズ(経済の基礎的要件)を反映していると主張する市場参加者は多く存在します。

景気の先行きに対する金融市場の見方の変化をウオッチすることにより、経営環境の変化の兆しをつかむという点で、株価指数と日々接する必要があります。

また株価指数の急落は経済全体にも悪影響をもたらしかねません。

株安が信用収縮、金融危機へと発展すれば、企業の資金繰りが困難なものとなり、経営破綻する企業が相次ぐ─。

リーマンショックがあった08年秋や、新型コロナウイルスの感染拡大による20年3月の世界同時株安で、そのような悪夢のシナリオが頭に浮かんだ方は多かったに違いありません。

株価指数は金融市場によるメッセージと解釈されることもあります。

一国の政府の判断や意思決定に対し、その国の代表的な株価指数が上昇すれば、金融市場は”Yes“と受け止めている、とみられることがあります。

「ベンチマーク」ならTOPIXが一般的

年金基金の運用者、投資家からの資金を運用し高いリターンを挙げようとするヘッジファンド、金融機関、ベンチャーキャピタル、個人投資家など、金融市場に関わる全ての主体にとって、株価指数は「物差し」となります。

ある期間内に、自身の運用する資産が株価指数よりも高い上昇率を示していれば、運用成績は良好だと判断されます。

こうした機能を持つ指数は「ベンチマーク」と位置付けられ、ベンチマークを上回った、下回ったと表現されます。

資産運用の世界では一般的に「ベンチマーク」には日経平均よりもTOPIXが選好されます。

日経平均は日本を代表する225社の株価から算出されますが、特定の値がさ株の影響を強く受けやすい株価指数です。

時価総額で加重平均をしたTOPIXのほうが、日本株全体の動きをより正確に写しだしているとの判断から、ベンチマークに指定する会社が多いようです。

後述するMSCI指数が用いられることも多いです。

成長期待の高い新興企業の場合は、東証マザーズ指数をベンチマークとするケースもあります。

22年4月の市場再編で東証はマザーズ指数を廃止する方針を当初は示していましたが、市場からは存続を希望する声が多く、21年3月に、同指数を廃止せずに継続する案を示しています。

過剰流動性相場での留意点

株価急落による実体経済へのショックを未然に防ぐべく、世界各国の政府・中央銀行はあらゆる対策を講じています。

20年3月にあった世界各国の株式相場の急落時においては、FRB(米連邦準備制度理事会)は臨時のFOMC(米連邦公開市場委員会)を開催し、即座に利下げを実施するとともに保有資産の拡大に動き、金融市場の混乱の鎮静化に勤めました。

日本銀行も同月、金融機関向けの米ドル供給オペの拡充や、株価指数連動型のETF(上場投資信託)の積極的な買い入れ方針を示しました。

直近では日銀によるETFの買い入れは直近では控えられていますが、20年3月には2000億円を超える大規模なETFの買い入れを行う日もありました。

株価が急落したら日銀がなんとかしてくれる─。

そうした見方をする市場参加者は少なくありません。

株式相場の上昇期待が強いなかでは、公募増資による資金調達がしやすくなりますし、そもそも株価が下がりにくい訳ですから、投資家からの企業経営者に対するプレッシャーも、昔に比べると弱くなりがちです。

とはいえ、金融ショックがいつ、どのような経路をもって起きるかは、専門家であっても正確に予測するのは困難なものです。

株主の声に耳を傾けながらどう自社をマネージするか。

世界の株価に調整圧力がかかった局面こそ、経営者の手腕が問われると言えるかもしれません。

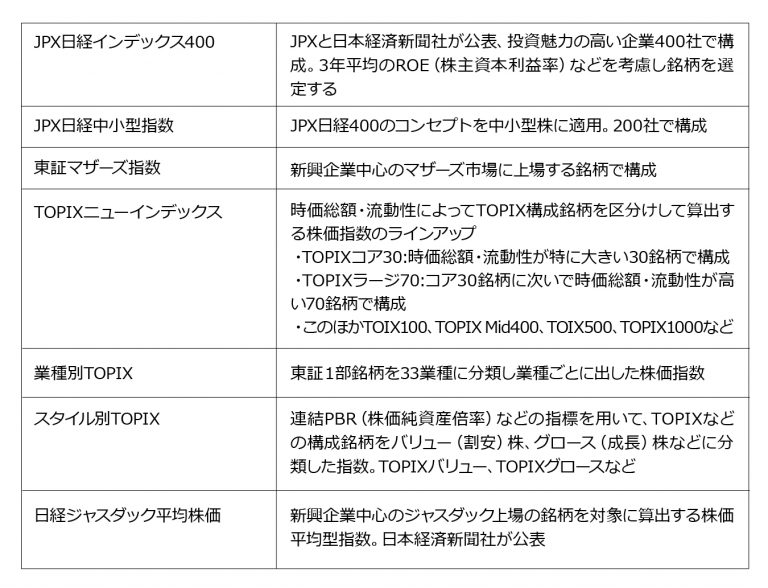

様々な株価指数

国内の株価指数

国内の株価指数には以下のようなものがあります。

このうち日経ジャスダック平均株価以外は、時価総額加重平均型です.

海外の株価指数

世界の代表的な株価指数には次のようなものがあります。

ダウ工業株30種平均以外は時価総額加重平均型です。

グローバルの株価指数

世界全体の株価の動きを示す指数で最も有名なのが、米MSCI(モルガン・スタンレー・キャピタル・インターナショナル)が算出する全世界株指数(MSCI ACWI)です。

MSCIは様々な指数を開発・公表していますが、日経平均株価と同様に定期的な構成銘柄の入れ替えを行っています。

直近では「標準指数」に採用されていた日本企業29銘柄を除外したことが話題となりました。

MSCI標準指数に連動するように株式を運用するファンドは、除外された銘柄を売らなければならず、各社の株価に下押し圧力が掛かることになります。

(執筆:長田 善行)

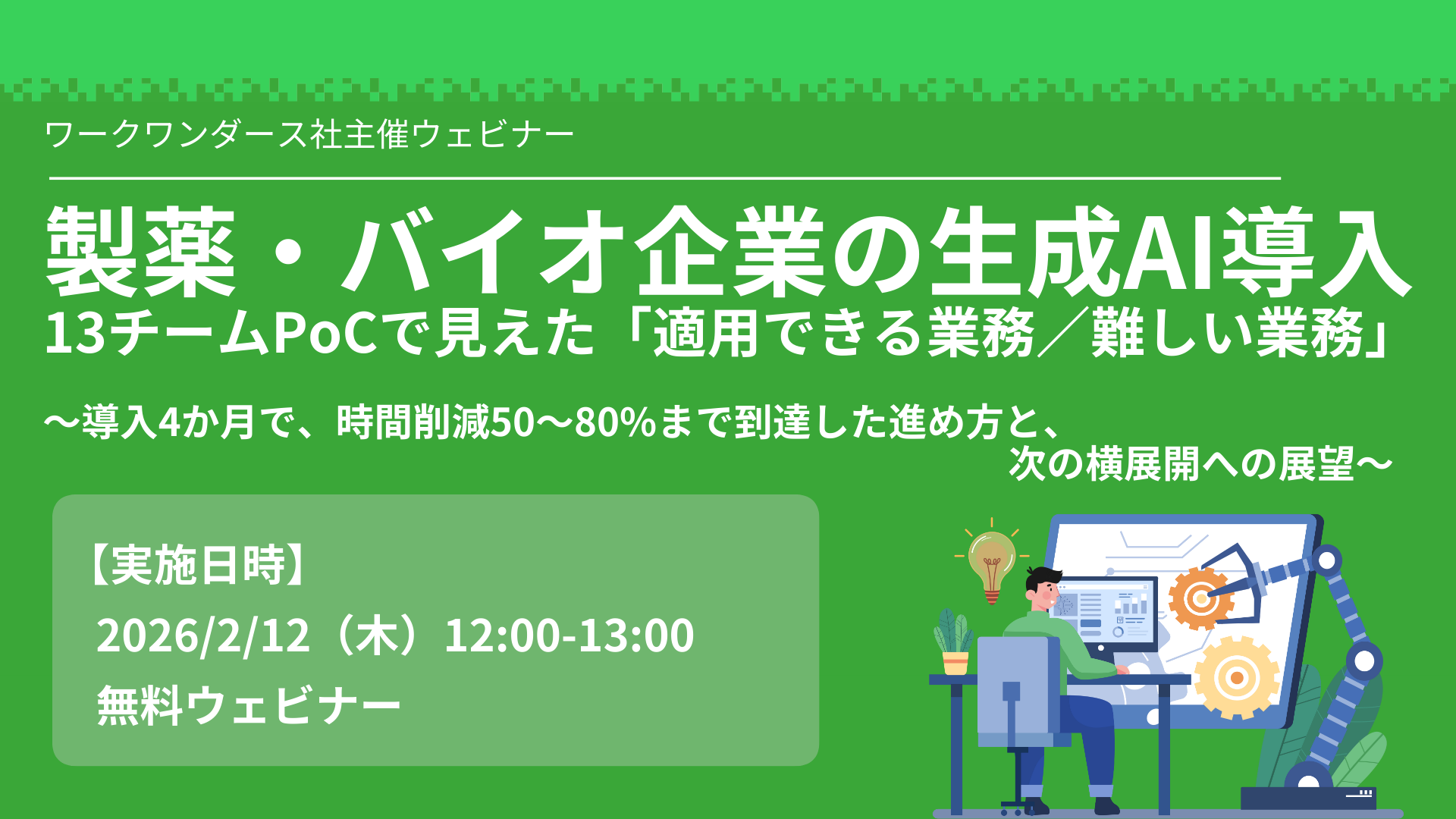

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

日本で最も選ばれているビジネススクール、グロービス経営大学院(MBA)。

ヒト・モノ・カネをはじめ、テクノベートや経営・マネジメントなど、グロービスの現役・実務家教員がグロービス知見録に執筆したコンテンツを中心にお届けします。

Twitter:@GLOBIS_MBA

Photo by Markus Spiske