はじめに

不動産M&Aとは、不動産の獲得を目的に行われるM&Aのことを指します。

不動産M&Aを行う目的、メリットやデメリットについて、またその際の注意点、会社分割を用いた手法などについても、檜垣会計事務所の公認会計士・税理士である檜垣孝司様に聞きました。

1.不動産M&Aとは?

不動産M&Aとは、企業の保有する資産や事業の買収を目的とした一般的なM&Aと異なり、不動産の獲得を目的としたM&Aのことを指します。

従来の不動産取引とも異なり、M&Aの手法を用いて不動産を売買するのが不動産M&Aの特徴です。

不動産M&Aは、通常の不動産の売買と比べて節税効果が高く、近年は実施件数が増加しています。

一般的に、不動産M&Aでは株式譲渡のスキームが用いられます。

不動産を所有する売手の株式を売買することで、売手の所有する不動産を会社ごと移動させます。

最近では、売手が会社分割の手法を用いて不動産を所有するだけの子会社を新設し、その上で子会社の株式を譲渡するというケースも増えつつあります。

不動産M&Aは、不動産業を営む企業同士で行われるケースが多いですが、不動産以外の業種・業態においても起こり得ます。

例えば、会社の事業は不要でも、立地条件の良い建物や土地があれば買収したいという企業であれば、業界を問わずに不動産M&Aが成立する可能性は十分にあります。

また、廃業を検討する場合に、優良な資産部分を分離して不動産M&Aを通じて売却することで、手元に残る額が多くなる可能性もあります。

とはいえ、不動産M&Aの認知度はそれほど高くありません。ただ、平成29年度税制改正以降により組織再編税制が見直され、不動産M&Aを検討する企業からの相談数は増加しているのは確かです。

今後、不動産M&Aの認知度向上とともに、活用する企業が業種を超えて増えていくものと思われます。

2.不動産M&Aの目的

売手が不動産M&Aを行う目的は、後継者不在による廃業、会社の清算と現金化、不動産売買による節税、保有資産の組み換えなどさまざまです。

一方、買手の目的は、不動産の獲得による事業規模の拡大、競争力の強化、事業領域の拡大などです。

檜垣会計事務所で扱った案件では、経営者の高齢化により会社を清算する目的で不動産M&Aを選択するケースがほとんどです。

保有資産の組み換えを目的とした不動産M&Aも理論的にはあり得ますが、M&Aはそれなりの時間と手間を要しますので、実際に行うことは多くありません。

実際にあった事例ですが、ある不動産賃貸会社のオーナーが高齢で会社を清算したいと考え、同業の不動産賃貸会社に株式譲渡を持ちかけました。

売手と買手が古くからの知り合いで信頼関係があったこと、および同じ金融機関から融資を受けていたため物件の収益性もある程度把握できたことなどにより、話し合いがスムーズに運び、程なくして不動産M&Aが成立しました。

3.不動産M&Aのメリット・デメリット

不動産M&Aは、通常の不動産売買にはないさまざまなメリットがありますが、デメリットもあります。

ここでは、売手と買手に分けて、それぞれのメリット・デメリットについて説明します。

(1)売手のメリット

●節税効果が高い

売手の一番のメリットは、節税効果が高いという点です。

一般的な不動産取引では、売却益に対して法人税が課されます。

さらに、法人税課税後の利益を、例えば企業の清算によって個人に分配した場合には、超過累進税率による所得税が課されます。

この場合、利益が大きいほど税率が高くなり、最大45%の所得税の負担が生じます。

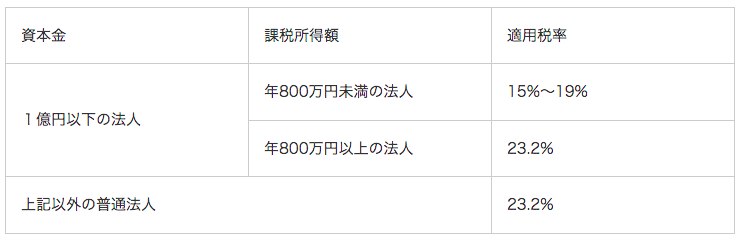

法人が不動産を取得した際にかかる税率は、以下の表のとおりに定められています。

※国税庁ウェブサイトより抜粋

消費税免税事業者でなければ、建物の売却代金に対して消費税も課されます。

一方、不動産を株式譲渡で売却すると、基本的にかかる税金は株式の譲渡益に対して一律20.315%の所得税・住民税が課されるのみです。

条件によって異なりますが、不動産M&Aを行う多くのケースで節税効果が期待できます。

なお、個人での不動産取得の場合は、以下の表のとおり、課税譲渡所得に既定の税率を掛けて税率が算出されます。

※国税庁ウェブサイトより抜粋

●廃業コストを削減できる

廃業コストや廃業に伴う手続きが不要になる点も大きなメリットです。

廃業する際には、解散登記、清算人登記、清算決了登記の登録免許税、官報公告費用、厚生年金保険や雇用保険などの廃止手続き費用、店舗や工場の原状復帰費用などが必要となります。

不動産M&Aにより会社ごと譲渡すると、これらの費用が不要です。

●従業員がいる場合、雇用の維持が可能

不動産のみの売却と異なり、従業員がいる不動産会社のM&Aの場合、従業員の雇用を維持することが可能です。

(2)売手のデメリット

●買手が限定される

M&Aでは守秘義務契約を締結した上で自社の情報を個別に開示していく必要があります。

このため、広範囲な情報開示できないので買手が限定されるというデメリットがあります。

●M&Aの手続きが発生する

M&Aでは会社ごとの売却契約となるため、買手候補の選定、M&A関連の各種契約の締結、デューディリジェンスの決定など、煩雑な手続きが発生します。

●取引手数料が高くなる

自力でM&Aを実現させるのは現実的に不可能に近いので、信頼できる仲介会社に諸手続きを依頼することとなります。

必然的に手数料がかかり、取引の規模によって不動産売買よりもM&A仲介のほうが高い手数料をとられるケースもあるので要注意です。

(3)買手のメリット

●不動産売買の手続きが不要になる

不動産M&Aでは会社ごとの買収となるので、不動産の登録免許税、不動産取得税、売買契約書の印紙税、登録事務に係る司法書士報酬などが不要になる点が買手の大きなメリットです。

●取引金額を下げられる可能性がある

不動産M&Aは売手に節税効果をもたらすため、交渉によって売買価格を低く抑えられる可能性があります。

(4)買手のデメリット

●不動産だけを引き受けることができない

不動産関連に限らず、M&Aでは企業を買収した企業の簿外債務(未払いの税金、社会保険料、残業代など)を引き受けるリスクが常にあります。

売手がM&A以前に締結した不利な契約内容をそのまま承継するリスクもあり、専門家によるデューディリジェンス(買収監査)を実施したり、株式譲渡契約書の契約内容を注意深く精査したりする必要があります。

4.不動産M&Aのリスク・注意点

不動産M&Aは節税効果などのメリットがありますが、その一方で、さまざまなリスクが存在します。

ここでは、不動産M&Aを実施する際の注意点について説明します。

(1)売手の注意点

①簿外債務を解消しておく

M&A契約締結後のトラブルを防ぐために、簿外債務があれば事前に解消しておく必要があります。

仮に簿外債務の存在が発覚した場合には契約を解除する、売買代金を減額するといった事項が契約書に記載されることが多いためです。

②金融機関の同意を得ておく

M&Aには買収資金を金融機関から借り入れるケースでよく用いられる「プロラタ方式」という手法があります。これは、返済額が借入金額に比例して決定される方式となっています。

資産(不動産)のみならず、会社に付随する負債(借入金)も譲渡する場合は、当該債務の保証人の交代について金融機関の同意を得ておく必要があります。同意を得ずに負債金を譲渡とすると契約違反となる可能性があります。

③業績を高く保つ

少しでも企業価値を高く見積もってもらえるように業績の改善に務めましょう。

節税対策で利益を抑えたり赤字にしたりしていると、M&Aにおいては企業価値を低く見積もられてしまい、結果的に企業譲渡金額が下がってしまう可能性があります。

④土地類似株式等の譲渡に該当しないかどうかに配慮する

租税特別措置法で定める「土地類似株式等の譲渡」に該当する場合、予定していた節税効果が得られなくなってしまうことが多いため注意しましょう。

具体的には、下記に示した同法の規定による株式の譲渡に関する規定が重要です(「その法人」とは売手)。

・その法人が保有する資産の時価総額に占める短期所有(5年以下)土地等の時価の合計が70%以上である法人の株式

・その法人が保有する資産の時価総額に占める土地等の時価の合計額は70%以上である法人の株式等で、所有期間が5年以下のもの

上記のように、株式の譲渡ではなく一般の短期譲渡所得とみなされた場合、売却益に対して39%(所得税30%、住民税9%)の高い税率が課されることになります。

これは、投機的な土地売買を抑制するための措置です。このケースに該当することはあまりありませんが、M&Aに際してそうしたリスクもあることを理解しておく必要があります。

(1)買手の注意点

①簿外債務リスクを回避する

株式譲渡は簿外債務を承継するリスクが存在します。そのリスクを回避するために、買手はデューディリジェンスを徹底すると同時に、簿外債務が発覚した際には契約解消や損害賠償請求ができるように最終契約書に記載しておく必要があります。

また、買収後の税務調査で売手の税務処理が否認されるなど、修正申告リスクがあるため、買収の前にしっかりと調査し、修正申告が必要であれば売手で事前に対応しておいてもらうように依頼しましょう。

②人材を引き継ぐかどうかを決めておく

不動産M&Aを行う主な目的は不動産の取得ですが、キーマンなどの優秀な人材がいれば不動産と一緒に引き継ぎたいということもあるでしょう。

不動産M&Aでは会社の株式を取得するため、経営陣や採用困難な人材を獲得することができます。

その場合、M&Aそのもの、または何らかの理由でM&A前に離職する可能性が考えられるため、キーマンと直接面談し、事前にしっかりと話し合いをしておきましょう。

③不動産そのもののリスクを回避する

取得する不動産が隣地との境界トラブルなどを含んでいないか、土地汚染防止法に違反していないか、買収後すぐに大規模修繕の必要がないかなど、不動産そのもののリスクを事前に確認し、回避する、あるいは回避できるようにしておく必要があります。

5.会社分割を活用した不動産M&A

不動産M&Aは、一般的な不動産取引ではなく、株式譲渡の手法を用いて不動産を所有する会社ごと売買します。

このケースでよくみられるのが会社分割をして不動産M&Aをする手法です。

このケースのポイントを以下にまとめてみましょう。

(1)会社分割とは

会社分割には、会社の事業の一部を分割し、別の企業に譲渡する「吸収分割」と、新しい事業を新設するために会社保有の権利の一部を分割し新法人を設立する「新設分割」の2種類があります。

(2)不動産M&Aにおける会社分割の活用

不動産M&Aで用いられる会社分割は「吸収分割」で、売手が不動産だけを目的とした会社を持っていればすぐに株式譲渡できますが、他の事業と併存している場合、まずは会社分割で不動産や不動産事業のみを切り出した会社を新設し、その上で株式譲渡が行われます。

(3)会社分割するうえでの注意点

以前は、不動産M&Aを目的とした会社分割には厳しい法規制がありましたが、2017年の税法改正によって会社分割の適格要件が緩和されました。

これによって、会社分割後に一方の会社を売却することが念頭に置かれていても適格要件を満たし、会社分割時に資産の含み益に対する法人税の課税を防ぐことが可能となっています。

なお、会社分割を行うにあたっては、適格要件を満たしているか注意深く確認しながら進める必要がありますので、必ず詳しい内容を税理士に相談されることをおすすめします。

6.不動産M&Aを実施したい場合の相談先

不動産M&Aについての相談先はさまざまですが、中小・零細企業の場合、通常、顧問税理士と金融機関が最初の窓口になります。

以下に、税理士および金融機関と相談する一般的な内容を記載します。

【売手が税理士と相談する内容】

・そもそも不動産M&Aを行うべきかどうか

・どのようなスキームで実施するか

・どの程度の譲渡価格であれば買手が手を挙げるか

・資産の売却に伴う税金のシミュレーション

・顧問先に買手候補がいないか

【買手が税理士と相談する内容】

・どのようなスキームで買収するか

・買収するにあたっての税金や費用の試算

・どの程度の買収金額を提示するかの試算(売手の決算書が入手できる場合)

【売手が金融機関と相談する内容】

・買手候補が金融機関の融資先にいないかどうか

・借入がある場合の債務者変更の可否

【買手が金融機関と相談する内容】

・買収資金の融資を受けられるか

・買収後の運転資金の融資を受けられるか(事業規模やビジネスモデルが変わるため)

・中小企業信用保険法の特例の活用

上記のようなM&Aの方向性がある程度決まったら、M&A仲介会社に相談し、M&Aスキームを明確にするとともに取引先候補の選定へと進みます。

場合によっては、M&A仲介会社に早い段階で入ってもらうのも一計です。そうすることで、M&Aプロセス全体をより効率的に進めることが可能になります。

(話者:檜垣会計事務所 公認会計士・税理士 檜垣 孝司(ひがき たかし))

※本記事は、「株式会社リクルート 事業承継総合センター」からの転載です。

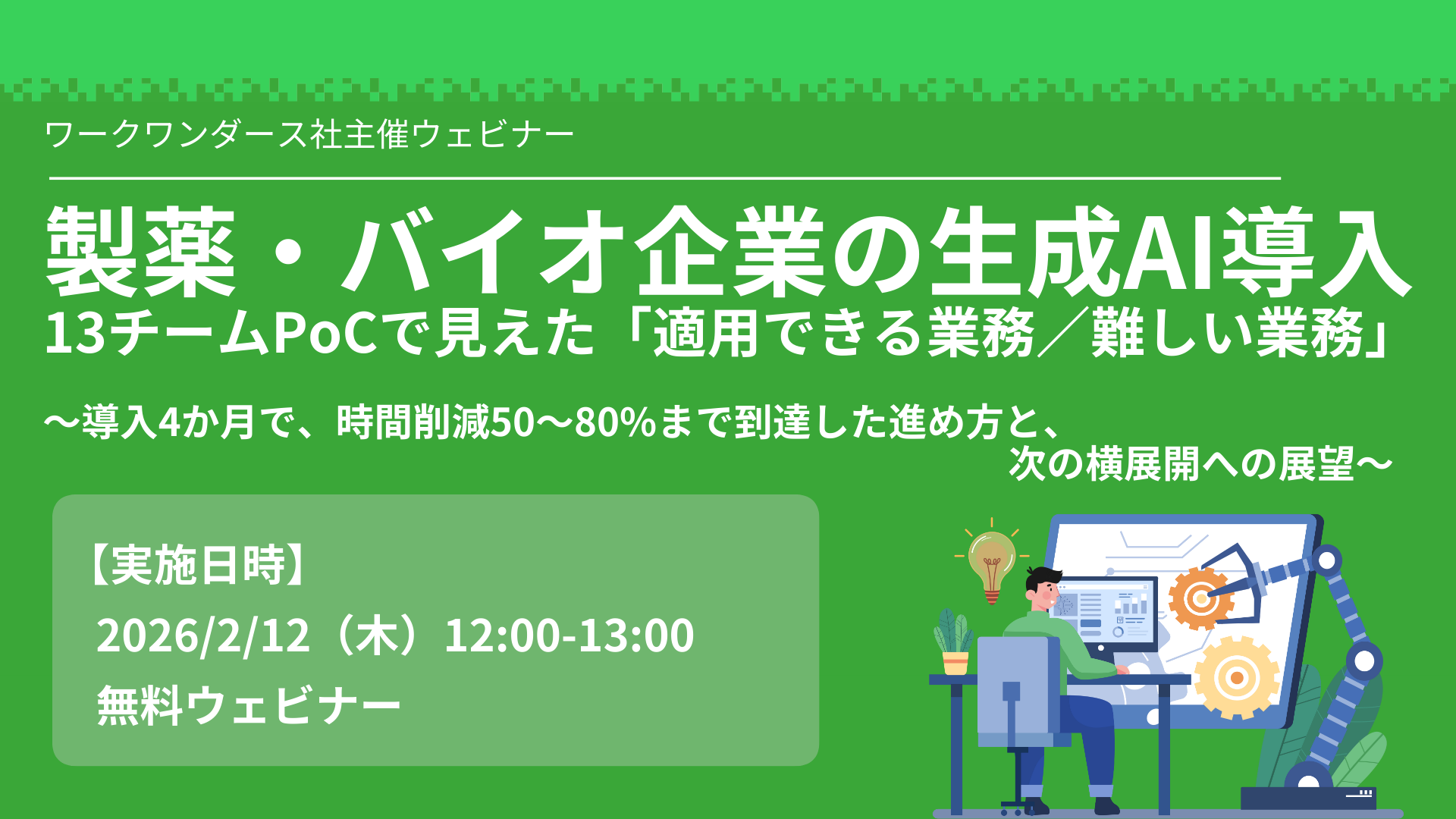

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

■著書プロフィール

㈱リクルートが運営する「M&A仲介会社・買手企業の比較サービス」です。

弊社品質基準を見たす仲介会社50社、買手企業17,000社以上の中から、売手企業様に最適なパートナーを、着手金無、業界最低水準の成果報酬でご紹介します。

事業承継及びM&Aに関するコンテンツを中心にお届けします。

Photo by Towfiqu barbhuiya