国内大手5行の外債含み損が、2022年3月期に合計で1.7兆円を超える規模に膨らんだと報じられています¹。

世界的な金利上昇が背景にあるようですが、なぜこれが銀行の業績の圧迫要因になるのでしょうか?

ニュースを読み解くために必要な知識をおさらいしていきます。

「売買目的」と「満期保有」の違い

一般に債券は利回りが低下すると、その債券の価格は上昇します。利回りが上昇すると、価格は下落します。

例えば1年後に満期が来る利率1%、額面金額1万円の債券があると仮定してみます。これを金融市場において1万円で購入した投資家が満期まで保有すると、利息の100円と額面金額の1万円を受け取ることができます。

発行時に定められ、償還まで変化することがない利率と「利回り」は異なります。「利回り」は、投資家にとっての「運用パフォーマンス」と同義です。このケースでは1万円を投資し、1万100円を手に入れるので、利回り(運用パフォーマンス)は年1%となります。

{1万100円÷1万円(=価格)-1}×100=1%

一方、市場金利の上昇とは、どういうことでしょうか。

これは例えば1年後に満期が来る債券ならば、利回り1%で満足していた市場参加者が、2%でなければ満足しなくなるということです。

つまり、今新しく満期1年後の債券を発行するなら、2%でないと市場参加者は買ってくれません。

ではそのような環境で、すでに市場に流通する「1年後に利息100円と額面1万円が受け取れる」債券の価値はどうなるかというと、利回り2%になるまで値下げする必要があるのです。

先ほどの式で、購入金額をPとすると、

(1万100円÷P -1)×100=2%

という式で表せます。

このPを求めると約9902円となります。「利回り1%の世界」では前述のとおり1万円だったのと比べ、「利回り2%に上昇した世界」では9902円まで価格が下落するのです。

国債も社債も購入後は定められた利子収入を受け取ることができ、満期まで保有すれば額面金額が投資家に支払われる仕組みとなっています。

このため、発行体がデフォルト(債務不履行)にならない限り、損失を被ることはありません。

しかし投資家が購入する債券の全てが「満期保有目的」という訳ではありません。

時価の変動による利益を獲得するために、市中売却を想定して購入する債券は「売買目的有価証券」と位置付けられ、時価評価をする必要が出てきます(関連記事:有価証券とは? 投資有価証券の違い)。

この場合、購入価格と時価評価額の差が「含み益」または「含み損」となり、含み損を抱えた状況で実際に売却をしたら「有価証券売却損」が発生することになります。

金融緩和とカネ余り

ではなぜ、日本の金融機関は外債を多く保有することになったのでしょうか?

この疑問を解くキーワードとなるのが「カネ余り」です。

金利の変動要因にはマクロ景気や株価、物価など様々なものがあります。それぞれの要因と金利の反応については、関連記事「2022年の金利上昇、その要因とは? ~ビジネスパーソンの必須知識 金利編 vol.3」に一覧として示していますが、特に近年、日本の金融市場で大きなファクターとなっていたのが、日銀の金融政策です。

日銀がデフレからの脱却に向けた「異次元」の量的・質的金融緩和策を導入して以降、金融機関を通じ大量の国債買い入れが行われた結果、国内金利には強い下落圧力が掛かりました。

国債の需給が逼迫し、国債価格が上昇(利回りが低下)することとなったのです。

金融機関が国債を日銀に売却すると、各金融機関が日銀内に持つ当座預金が増加します。

日銀が世の中に供給するお金の総量である「マネタリーベース」は、市中に流通する現金(「日本銀行券発行高」+「貨幣流通高」)と、この日銀当座預金の合計です。

日銀当座預金が増えるということは、日銀から金融機関を通じ世の中に供給されるマネーが増加することを意味します。

金融機関が受け取った日銀からのマネーが企業への貸出に回り、設備投資などに用いられれば、国内景気の底入れに寄与することが期待できます。

しかし企業からの資金需要が乏しければ、いくら貸出をしたくても限界が出てきます。

その結果、金融機関が大量のマネーを抱える状態「カネ余り」現象が発生します。日本経済が直面したのは、まさにこのような状態でした。

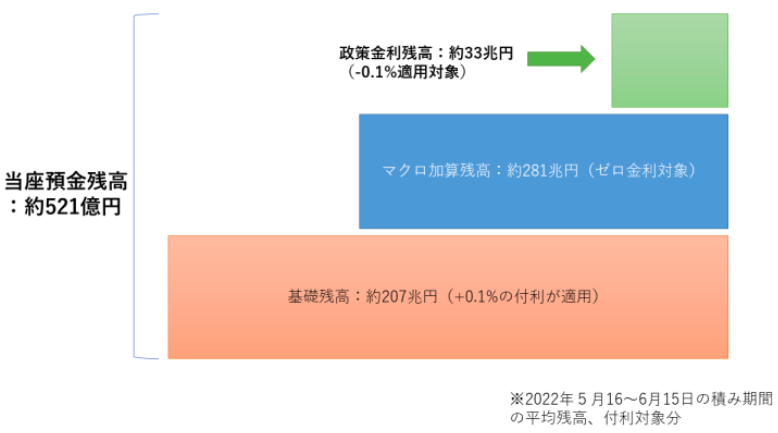

金融緩和策の長期化の影響もあって、2022年5月16~6月15日までの期間の日銀当座預金は約521兆円に膨らんでいます。

この日銀当座預金は3階層に分かれており、そのうち「政策金利残高」にはマイナス0.1%の金利が適用されるルールとなっています。

つまり、お金を日銀に大量に預けたままにすると、その一部について利息を取られる現実があるということです。

行き場を失ったマネーが米国債に

日銀から大量に受け取ったマネーを企業に貸し出しすることも、塩漬けにしたままにもできない「行き場を失った」マネーが流れる先は金融市場です。

ただし、そのマネーを運用に回すにしても、日本国債の利回りは極めて低い水準にあり、高いリターンは期待できません。

それに金融機関は破綻した際に経済に与えるダメージが極めて大きいため、高い財務安定性を求められます。株式などのリスクの高い資産に資金を配分させるにしても、限界があるのです。

余剰マネーの運用先として様々なアセットを見比べた際に、日本の金融機関の多くが選好したのが先進国の国債、なかでも米国債でした。

十分な流動性があるうえ、日本国債と比べて利回りも高く、さらに世界一の経済大国で、ドルという基軸通貨を持つ国が発行している債券という事実が、日本の金融機関に買い安心感をもたらしました。

ところが足元では世界的に金利に上昇圧力が掛かっています。物価上昇を受け、先進国の中央銀行が相次いで利上げに踏み切ったことなどが要因に挙げられています。

米国の長期金利も大きく上昇(価格は下落)し、足元では3%台で推移しています。米国の長期金利が3%未満の水準で米国債を購入し続けた日本の金融機関は、その後の金利上昇(価格の低下)により、含み損を抱えることとなったのです。

もっとも気の早い金融市場では、米国の景気後退(リセッション)に関心を向ける投資家が少しずつ現れ始めています。

インフレ抑制を目的にFRB(米連邦準備制度理事会)はこれまで急ピッチで利上げに動いてきましたが、「リセッションに入ればFRBも利下げをせざるを得なくなるのではないか」との見方も市場の一部では出ています。

含み損を抱えた日本の金融機関が今後、「割安な」米国債を買いに動くのか、それとも「損切り」をしてしまうのか、注目が集まりそうです。

※会計に関する基本的な概念などを修得したいあなたには、グロービス経営大学院の講座「アカウンティング基礎」がオススメです。

¹ 日本経済新聞電子版(2022年5月16日)「大手銀5行、外債含み損1.7兆円 好決算も金利上昇響く」

2 (10,100÷9,500 – 1)×100=6.3

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

日本で最も選ばれているビジネススクール、グロービス経営大学院(MBA)。

ヒト・モノ・カネをはじめ、テクノベートや経営・マネジメントなど、グロービスの現役・実務家教員がグロービス知見録に執筆したコンテンツを中心にお届けします。

Photo by :Nori Norisa