経団連前会長であり、日立製作所前会長の中西宏明氏が今年6月に亡くなりました。

今期の日立は2期連続で最高益を更新する見通しですが、リーマン・ショックが発生した2009年3月期には、バブル崩壊当時を上回る巨額の損失を計上するなど、苦境に立たされました。

復活の土台を築いたのは、事業構造改革を推進し、成長への礎を強固にした川村隆氏(日立元会長)と、中西氏が社長を務めた時代だったのではないでしょうか。

本稿では中西氏が日立の社長に就任した2011年3月期からの5年間に焦点をあて、かつて日立とともに日本の電機業界を牽引しつつも、低迷している東芝と事業構造を比較し振り返ります。

日立、過去最大の赤字からの復活劇

日立はリーマン・ショックの影響を受け、2009年3月期に当時の国内製造業で過去最大となる7873億円の最終赤字を計上しました。

2009年4月に川村氏が本社再建のために子会社から戻されるという異例の人事によって日立本社の社長に就任すると、「100日プラン」と称される経営方針を策定し、赤字の止血を断行すると同時に構造改革に着手します。

テレビ用パネルや半導体、ハードディスク事業、携帯電話事業などを次々と整理する一方、成長が見込まれる社会イノベーション事業(情報・通信システム、電力システム、社会・産業システム、建設機器、高機能材料)へ投資を集中させていきました。

2010年4月には、川村氏はわずか1年で社長の座を副社長の中西宏明氏に譲り、自身は会長としてグループ会社との調整に専念しました。

中西氏は日立本体の社長就任直後となる2010年5月に中期計画を発表し、「社会イノベ―ション事業による成長」と「安定経営基盤の確立」を経営目標に掲げ、川村氏の時代から進めていた事業の選択と集中を継続していきました。

「教科書」のような東芝の選択と集中

一方の東芝は「チャレンジ」という言葉が一時期お茶の間でも大きな話題となったように、社内外にプレシャーをかけることで利益をねん出し、損失を隠し続けました。

その結果が2015年に発覚した不正会計問題です。損失は一時的に回避できましたが、経営改革の機会を逃してしまったことから、傷はかえって深くなり、今に続く経営混乱の原点となっています。

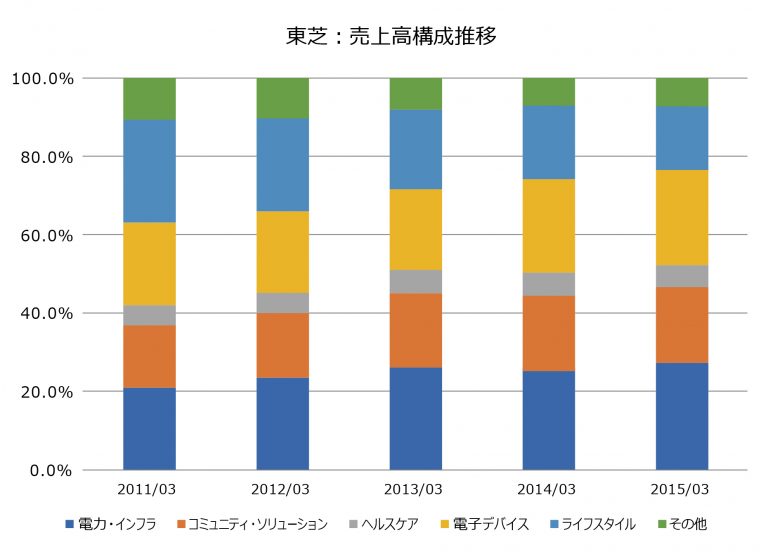

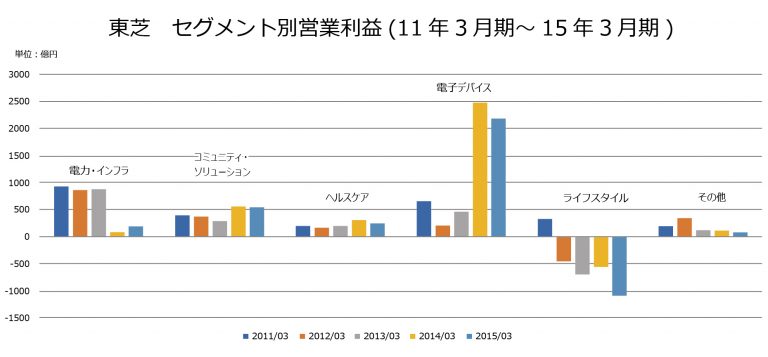

中西氏が日立本体の社長に就任した2010年4月からの5年間、両社の売上高と営業利益について事業セグメントでの構成推移をみると、経営方針の違いが歴然です。

東芝は、2006年に原子力大手ウェスティングハウス社を約6400億円で買収する一方、東芝シリコーン、東芝セラミックス、東芝EMI等を立て続けに売却し、原子力事業と半導体の2大事業に経営資源を集中させていきました。

2011年3月期から2015年3月期までもこの傾向はあまり変わっていません。利益面では2大事業への集中が更に顕著です。

原子力事業が失速する前半までは「電力・インフラ」と「電子デバイス」が、後半は「電子デバイス」一本鎗の利益構造となっています。

まさに、教科書で見るような「集中と選択」を絵に描いたような事業展開といえます。

一方の日立ですが、セグメント別での売上高の構成、営業利益の構成とも、顕著な変化は見られません。

「集中と選択」というよりは「安定経営基盤の確立」を重視した構造改革であったようです。

従来から日立はそのCMソング「日立の樹」が象徴するように、日本最大の技術研究所と言ってよい存在であり、そこで開発された技術が事業化されていくことで複合企業体となっていった歴史があります。

2009年から始まる事業構造の改革も、表面的には選択と集中といえますが、企業文化にそぐわない変動の激しい事業(最たる例がハードディスク事業)から撤退する一方、ITを中核にシナジーの期待できる事業に集中していきながらも、依然として多様な事業を抱える複合企業体としての形態を維持していたことに変わりはありません。

直近ではどうでしょうか。日立は21年3月、米国企業のグローバルロジックを約1兆円で買収すると発表しました。7月14日には買収を完了したと開示しています。

日立の持つハードウェアと制御技術にグローバルロジック社のバーチャル技術を連携させることで、日立のIoT基板である「ルマーダ」を軸として成長を加速していくことを狙っているようです。

「規模」よりも「範囲」の経済を

GEやシーメンスそしてGMのように、過去に多角化しながら巨大化した複合型企業の業績は悪化していきましたが、その後は選択と集中を徹底し、非中核事業を整理し、筋肉質になって収益力を高めてきています。

一方で、グーグル、アップル、フェイスブックそしてアマゾンの「GAFA」は2010年以降異業種の買収を加速させ、複合企業体化してきています。

例えば、アマゾンは2021年5月末に米国映画制作配給大手のメトロ・ゴールドウィン・メイヤー(MGM)を買収すると発表しましたが、これは動画視聴とネット通販の購買データを融合し、顧客ニーズをきめ細かく把握する狙いがあったとされています。

「GAFA」のように業種を広げてもコングロマリット・ディスカウントに陥らずに、反対にコングロマリット・プレミアムを謳歌できている原因は、自社の強みである何らかの要素を中核としてそれを他の事業・技術と連携させながら新しい事業を構築していく力にあるようです。

このような視点から再度眺めてみると、日立もまさに、ハードウェアと制御技術といった自社の強みを中核として、この強みが活きるような事業を取り込む一方、シナジーの効かない事業や変動が激しく企業文化に馴染まない事業を売却しながら、景気や経済変動に強い安定的な事業基盤を構築していったというのが、川村・中西両氏が主導した構造改革の肝だったのではないでしょうか。

世界的に、新型コロナやかつてないほどの豪雨など、予見が難しく多岐にわたる極めて大きな不確実性が次から次へと発生し、企業の業績の足を引っ張っていく中で、どの様に企業を継続的に成長させていけばよいのでしょうか。

このような経営環境の中では「GAFA」や日立のように、他社が太刀打ちできない優れた何らかの中核技術をベースとして、これに他の異なる技術やサービスを創造もしくは買収し融合していくことでシナジーを生み出し、成長を続けていくという事業戦略が有効なのではないでしょうか。

まさに、「規模の経済」ではなく「範囲の経済」を中核としての事業展開がこれからの企業成長にとっての鍵となりそうです。

企業のPL分析から、企業戦略を読み解けるようになりたい方は、グロービス経営大学院のアカウンティング基礎のクラスがおススメです。

(執筆:斎藤 忠久)

単なる理論ではなく、現場で成果を出す生成AI活用の“実装方法”を知りたい方に最適なウェビナーです。

本セミナーでは、製薬・バイオ企業でのPoC(概念検証)から得られた実データとノウハウを元に、「どこにAIが効くのか」「どこが難しいのか」を明確に解説します。

【開催概要】

・開催日:2026年2月12日(木)

・時間:12:00〜13:00

・形式:オンライン(Zoom/ログイン不要)

・参加費:無料(定員150名)

製薬・バイオ企業の生成AI導入は、「試行」から「実利」を問うフェーズへと移行しています。

本セミナーでは、13チームのPoCで時間を50〜80%削減したノウハウを余すことなく共有します。適用可否の見極め、評価設計、失敗領域への対応方法、全社展開のガバナンス設計まで、実践的な内容です。:contentReference[oaicite:1]{index=1}

・製薬・バイオ・化学業界のDX/業務改革担当者

・AI導入プロジェクト責任者・企画部門・法務・人事などの全社展開担当者

・PoC設計や効果測定の「型」を学びたい方

・自社の生成AI活用を確実な成果につなげたい実務担当者

【セミナーの内容】

・生成AIの“適用可否”を短期間で見切る方法(PoC設計・評価の型)

・現場で成果を出すAI活用ノウハウ(バックキャスティング/プロンプト構造化 等)

・適用が難しい領域(PowerPoint・OCR 等)の整理と次の打ち手への転換

・横展開に向けたガバナンス設計とナレッジ共有

【登壇者】

奥田 真輔 氏

システム開発やITコンサルティングを経て、

外資系製薬企業で15年以上のITビジネスパートナーとして人事からコマーシャル、 メディカルなど製薬企業の様々な分野のプロジェクトに携わる。

現在はネクセラファーマ株式会社で、システムだけではなく、企業風土改革や業務改善をリードし、

日本発グローバルバイオ製薬企業にむけて、同社の成長基盤の構築に尽力している。

岡田 雄太(ワークワンダース株式会社 CTO)

野村総合研究所に新卒入社後、証券総合バックオフィスシステムやオンライントレードシステムなどの開発に従事。

その後、8 Securities(現SoFi Hong Kong)へ出向し、日本人唯一のエンジニアとして国際的なプロジェクトに携わる。

BOOSTRYでは信託銀行向けSaaSの立ち上げと成長を牽引。

WiseVineではCTOとして開発組織を30名規模に拡大し、プロダクト開発を推進。

2025年4月よりワークワンダース株式会社CTOに就任。AI活用を中心とした開発支援をリードする。

【お申込み・詳細】

こちらのウェビナー申込ページをご覧ください。

(2026/01/19更新)

【著者プロフィール】

日本で最も選ばれているビジネススクール、グロービス経営大学院(MBA)。

ヒト・モノ・カネをはじめ、テクノベートや経営・マネジメントなど、グロービスの現役・実務家教員がグロービス知見録に執筆したコンテンツを中心にお届けします。

Twitter:@GLOBIS_MBA

Photo by Paul Cuoco