少し前に、「投資」について書いたことがあります。

なぜ、投資のド素人の私が記事を書いたのかと言うと、「金融の専門知識を持たない人間が、投資を行うには、どのような考え方を持って投資すればよいのか」をきちんと言語化したかったからです。

リーマンショックで失敗した愚かな投資家は誰か、と問われたら「私です」と即座に言えます。

素人がこぞって参入してきたらそろそろ相場がヤバい、と聞いたことがありますが、まさに高値で掴んで、その後暴落、という、近年の仮想通貨ブームのような状況に、リーマンショック時の私も乗っかってしまいました。

しかし、その後10年近くが経ち、起業したことをきっかけに、また投資の世界に戻る決意をしました。

でも、それはリーマンショックのときとは全く異なる動機によるものでした。

結論から言うと、投資の目的は、

・有利な税制度をフル活用したい

・投資は「大きく増やす」のではなく、インフレへの対応、貯蓄の代替としたい

・短期的な相場の上げ下げで悩みたくない

という3つでした。

仕事で「起業」というリスクを取っている以上、私生活では大きなリスクを取るわけにはいきません。

しかし、銀行預金や郵便貯金だけでは、資産は全く増えないどころか、インフレに対して脆弱です。

合理的に考えると、投資を避けて通るわけにはいきませんでした。

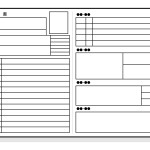

19冊の「お金」にまつわる本

そこで、私はまず投資についての、多様な知識を得ることを優先しました。

金融機関に勤める知人の話なども参考にし、投資を実践しながら偏りのないように様々な書籍を読み込むことにしたのです。

読んだ本は、累計で19冊でした。

1.金持ち父さん貧乏父さん(ロバート・キヨサキ 筑摩書房)

2.投資の大原則(バートン・マルキール チャールズ・エリス 日本経済新聞出版社)

3.臆病者のための株入門(橘玲 文芸春秋)

4.アメリカの高校生が読んでいる資産運用の教科書(山岡道男 アスペクト)

5.池上彰のお金の学校(池上彰 朝日新聞出版)

6.投資の鉄人(岡本和久ほか 日本経済新聞出版社)

7.新・投資信託にだまされるな!(竹川美奈子 ダイヤモンド社)

8.「投資信託にだまされるな」にだまされるな!(斎藤俊行 経済界)

9.ずば抜けた結果の投資のプロだけが気づいていること(苦瓜達郎 幻冬舎)

10.投資賢者の心理学(大江英樹 日本経済新聞出版社)

11.敗者のゲーム(チャールズ・エリス 日本経済新聞出版社)

12.マイナス金利でも、お金はちゃんと増やせます(大江英樹 KADOKAWA)

13.アリエリー教授の「行動経済学」入門ーお金篇ー(ダン・アリエリー他 早川書房)

14.定年男子定年女子(大江英樹他 日経BP)

15.お金に強い女になれる本(笠井裕子他 経済界)

16.ウォール街のランダム・ウォーカー(バートン・マルキール 日本経済新聞出版社)

17.賢明なる投資家(ベンジャミン・グレアム パンローリング)

18.マンガでわかるシンプルで正しいお金の増やし方(山崎元ほか 講談社)

19.21世紀の貨幣論(フェリックス・マーティン 東洋経済新報社)

投資そのものをテーマにした本だけではなく、「お金」にまつわる話をある程度網羅するため、様々な種類の本を選択しました。

結果、書いてあることは様々でしたが、結局のところ私が設定した投資の目的を満たすやり方は、以下の3つに集約されました。

・節税効果があり

・市場平均のリターンを目指す

・短期的な動きに惑わされず、長期投資をする

結果どうなったか

結論から先に書いてしまうと、以下の4つの投資方法を選択しましたが、この投資は「期待通り」でした。

約7年間の運用で、年利にしてそれぞれ3%~8%程度の成果が出たからです。

・小規模企業共済

・iDeCo

・つみたてNISA

・通常の積み立て投資(eMAXIS Slim 全世界株式(オール・カントリー))

参考までですが、現在の定期預金の1年の金利は、0.002%〜0.3%程度。

仮に0.3%を複利で6年運用できたとしても、1.8%程度のリターンしかありません。

もちろんまだ「長期」とは全く言えず、今後、10年、20年と経た後に同じことが言えるかどうかはわかりません。

しかし、現在のところは、リスクを取っただけあって、銀行に預金を眠らせておくよりかなり有利な運用ができたと思います。

では、

・節税効果があり

・市場平均のリターンを目指す

・長期投資

を目指すために、なぜ上の4つの施策を選んだのか。

理由は以下の通りです。

節税効果のある投資

まず「節税効果がある投資」とは何かと言えば、2つ。

先日お亡くなりになった、山崎元さんの「マンガでわかるシンプルで正しいお金の増やし方」に書いてある通り、現在の日本の制度ではiDeCoとNISAが当てはまります。

iDeCoは、「運用期間中の利益に課税されないで複利で運用できる」というメリットがあります。複利の威力を知っている人はご存じでしょう。これは大変大きなメリットです。

しかも拠出したお金は全額所得から控除されます。

所得税は累進課税ですから、稼いでいる時代に所得から控除され、稼いでいない時代にその分を受け取ったほうが、トータルで受け取る金額が大きくなるのです。

ただし、拠出したお金は60歳まで受け取れないので、直近必要となるお金に影響が出ないようにしなければなりません。

次にNISAです。

旧NISAには「NISA」と「つみたてNISA」の2種類がありましたが、私は「長期投資」の原則に基づいて、つみたてNISAを選択しました。

つみたてNISAについては、「年間40万円までの投資に対する利益に20年間、税金がかからない」というメリットがありました。

税率はほとんどの場合、配当および譲渡益の約20%ですから、これもかなり大きなメリットで、やらない手はありません。

なお、普通の会社員が使えず、「投資」とは異なるので、「節税効果のある投資」には含めていませんが、もし会社の役員や個人事業主なら利用できる、「小規模企業共済」という共済制度があります。

小規模企業の経営者や役員の方が、廃業や退職時の生活資金などのために積み立てる「小規模企業共済制度」。

掛金が全額所得控除できるなどの税制メリットに加え、事業資金の借入れもできる、おトクで安心な小規模企業の経営者のための「退職金制度」です。(出典:小規模企業共済)

これは掛け金が全額所得から控除される上に、積み立てたお金は税制上非常に有利な「退職所得」扱いで受け取ることができます。

こちらも大きな節税効果があり、しかも積み立てたお金の7割を低金利で借り入れることもできますので、条件に当てはまる人なら必ずやったほうが良いと私は考えています。

なお、今年から始まった、新NISAについては私も運用を始めて間もないため、まだ未知数です。

・「つみたて投資枠」および「成長投資枠」合わせて年間360万円まで枠が使え、併用が可能

・限度額は合わせて1800万円

・非課税保有期間が無期限

といった制度上のメリットが強化されていますから、投資はそのまま継続しようと思っています。

欲を出さず市場平均のリターンを目指す

なお、私のポートフォリオはほぼ「オルカン」で占められています。

なぜかというと、かなり多くの本に書いてあった事実として、「初心者(および怠け者)は、ほとんどのアクティブ・ファンドよりも成績が良く、手数料の安いインデックス・ファンドを買え」というものがありました。

実際、「ウォール街のランダムウォーカー」には、次のようにあります。

結論として、運用の中心は低コストで税法上も有利な、幅広い銘柄に分散投資した、時価総額加重の市場インデックス・ファンドで運用すべき

その根拠は「臆病者のための株入門」に記述されています。

金融業界の最高の知性を集めたファンドマネージャーが心血を注いで運用するアクティブファンドのうち、6割から7割ちかくが市場平均を上回れないという残酷な事実が繰り返し突きつけられているのである

これはS&Pダウ・ジョーンズ・インデックスが発行している、アクティブファンドとインデックスファンドを比較する「SPIVAレポート」にもデータが掲載されており、例えば日本の時価総額上位のファンドを比較した場合、ここ10年間では、インデックスファンドに勝っているアクティブファンドは、わずか13.82%です。

しかも、「敗者のゲーム」には「コスト・税金と運用手数料控除後で、市場平均を上回る成績をあげられるマネジャーを事前に選別することは無理」とあります。

それであれば、「投資ド素人」の私は、インデックス・ファンドのもたらす市場平均リターンを受け入れざるを得ません。

つまり「局所的に市場平均を大きく上回るファンド」は存在していますが、それを見つけることが非常に難しいため、できるだけ幅広い銘柄に分散投資して「局所的な成長」より、「世界全体の成長」に賭けるのが合理的だという話です。

「臆病者のための株入門」には、次のようにあります

「経済学的にもっとも正しい投資法」とは、世界市場全体に投資することなのである。

経済成長率の高い国はみなが争って投資するから、株価も割高になる。そこで面倒なことは考えず、世界市場にまるごと投資すればいい、という話になるのである。

つまり正解は「手数料が最も低く、全世界のインデックス、例えばMSCIオール・カントリー・ワールド・インデックスなどに連動する投資信託を買え」と言う話になります。

これであれば、個別の銘柄や各国の情勢などを見張る必要はありません。

世界が成長するか衰退するかの2択ですから、意思決定は非常に簡単です。

なお、世界一の投資家と目される、ウォーレン・バフェットの師匠であるベンジャミン・グレアムは、「賢明なる投資家」で、「時価に対して大きな安全域を有した価値ある銘柄を探す」ことが、投資家の手腕だと言っています。

しかし一方で「期待できる収益率は、むしろ、投資家が自発的に投資のためにどれだけの知的努力を注げるかにかかっている」とも言っています。

ところが私は日常の仕事があり、投資のために注げる知的努力はそれほど多くできません。

したがって、「欲を出さす、市場平均のリターンで我慢する」ことが、分をわきまえた、私のできることだと認識しています。

なぜ長期投資なのか

そして、投資信託の買い方にも注意が必要です。

幅広く世界に分散投資するだけではなく「現在から未来へ、時間的に分散投資する」ことも重要です。

私は、お金ができた時に一気に投資信託を購入してしまう、というやり方で大失敗したことがあります。

本当は「安く買って高く売る」ことがしたいのですが、素人の私には、いつが安くて、いつが高いのかを見極めることができないことがよくわかりました。

したがって、やれることは「少しずつ、長期にわたって買っていく」ことです。

それも若い時からやればやるほど、効果的です。

上の19冊には含めていませんが、「サイコロジー・オブ・マネー(モーガン・ハウセル ダイヤモンド社)」には、「ウォーレン・バフェットの純資産の95%以上は、65歳以降に得られたもの」とあり、複利の威力を語っています。

ここで、ちょっとした計算をしてみよう。バフェットが本格的な投資を始めたのは10歳のとき。30歳の時点で、純資産はすでに100万ドル(現在の930万ドルに相当)に達していた。

もし、バフェットが人並みの人生を歩んでいて、たとえば10代や20代は見聞を広めるために世界を放浪し、30歳の時点で純資産2万5000ドルから投資を開始したとする。そして現在の彼と同じように驚異的な年間収益率(年間22%)で投資を続け、60歳で引退して、後はゴルフを楽しんだり孫と遊んだりする日々を過ごしているとしよう。その場合、バフェットの現在の純資産はいくらになるのだろうか?

845億ドルではない。1190万ドルである。現在より99・9%も少ない純資産しか持っていないことになる。つまり、ウォーレン・バフェットの経済的成功の秘密は、若い頃に経済的基盤を築き、長期間にわたって投資し続けたことにある。

バフェットの投資の技術は優れている。だが、成功の最大の要因は〝時間〟だった。これが複利の力だ。

相場が上がった時も、下がった時も少しずつ買えば、全体としては高くもなく、安くもない価格で買うことができます。

このように、「一定金額を、定期的に購入する」方法を、ドル・コスト平均法と言います。

「ランダムウォーカー」には、こうあります。

もしあなたが他の大多数の人たちと同じく、豊かになるにつれて少しずつ投資額を増やしていきたいのなら、万能薬ではないにせよ「ドル・コスト平均法」が良い。その場合、相場が下落しても、決して辞めてはいけない。

「賢明なる投資家」も同様のことを述べています。

証券価格が変動しようとも最終的には成功するという確信をもって実行できる、ドル・コスト法以上に優れた投資方式は、いまだ見いだされていない。

月々投じる金額が少額であっても、二〇年以上にわたって投資を続ければ、その結果は投資家にとって非常に重要なものとなり得るのである。

大事なのは、「下がった」からと言って、不安になって安易に売らないこと。

下がった時こそ、長期的な投資の中では、「買い時」なのです。

結論

銀行に余裕資金があるのであれば、貯蓄だけではなく、手数料が低い、幅広く分散したインデックスファンドのつみたても、NISAなどを利用して、やったほうがいいでしょう。

もしあなたが「長期的な世界の経済成長」を信じるならば、ですが。

なお、余裕資金が無い場合は絶対に投資はお勧めしません。手元資金が足りなくなって、投資信託などを売らなければならない状況に追い込まれると、損をする可能性が高くなるからです。ウォーレン・バフェットの言う通り、貯金が先です。

*

昨年、日経新聞で「三菱UFJ国際、投信残高首位に 野村アセット抜く」という報道がありました。

それをけん引しているのは、「eMAXISSlim(イーマクシス・スリム)」シリーズです。

そして、私の個人的な積み立て投資はほぼ「eMAXISSlim全世界株式 オール・カントリー」で占められています。

記事がわかりにくいと感じた方は、後日、三菱UFJアセットマネジメント社と「資産形成セミナー」を開催しますので、こういうものを活用して情報収集してみても良いと思います。

【著者プロフィール】

安達裕哉

元Deloitteコンサルタント/現ビジネスメディアBooks&Apps管理人/オウンドメディア支援のティネクト創業者/ 能力、企業、組織、マーケティング、マネジメント、生産性、知識労働、格差について。

◯Twitter:安達裕哉

◯Facebook:安達裕哉

◯有料noteでメディア運営・ライティングノウハウ発信中(webライターとメディア運営者の実践的教科書)

Photo:Nick Chong

*本記事は2023.01.10公開の、mattocolifeへの寄稿記事に加筆・修正した記事です。