弱いものいじめ?

地味な話題として隠れがちですが、実は来年の10月から、とても大きな税制の変更が予定されています。

それが、「インボイス制度」の導入です。

そしてこれが今、大変な話題となっているのです。

いったい、なぜでしょう。

それは、副業者やフリーランスをはじめとした個人事業主や、零細企業の収入が減る可能性があるからです。

インボイス制度によって影響を一番受けるのが、「規模が大きくない事業者」であるため、「弱い者いじめでは?」といわれることもあり、議論になっています。

インボイス制度はなぜ「弱い者いじめ」といわれるのか

インボイス制度の詳しい説明は、記事末尾の資料がダウンロード可能なので、詳しくはそちらを参照していただければと思います。

ただ、「弱い者いじめ」の核心は、制度の導入で、個人事業主や零細企業が、次の2択を迫られる点にあります。

〇消費税を納めない「免税事業者」で居続けるか

〇消費税を納める「課税事業者」となるか

「免税事業者」とは、年間の売上が1000万円以下の、消費税を納める義務のない事業者のことで、全国に数百万あり、多くは個人事業主か、零細企業です。

例えば、ライターが個人事業主として、原稿料1万円をメディアに請求する場合、消費税を1000円上乗せして請求しますが、その1000円に納税の義務はなく、自分の収入として良いことになっています。

免税された消費税分が上乗せされて事業者の利益になることから、これを「益税」(日本経済新聞)といわれることもあります。

ではなぜ、インボイス制度の導入で、益税を手放し、わざわざ「課税事業者」となる選択肢を考慮しなければならないのでしょう。

その原因は、インボイス制度導入後の、消費税の計算方式にあります。

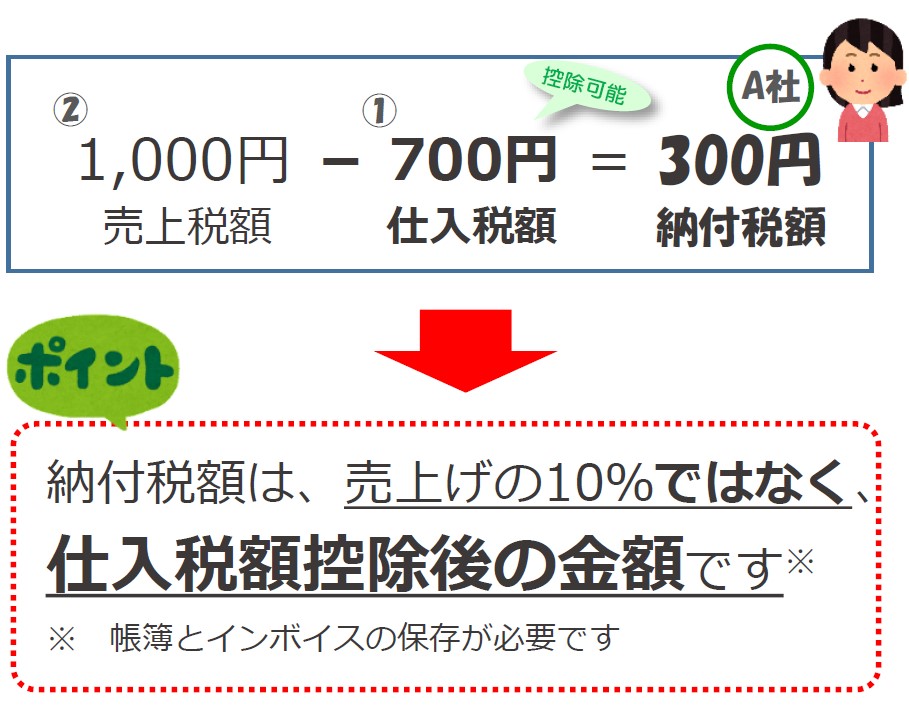

下は国税庁のリーフレット*1からの抜粋です。

・当社(中央)は、B社(右)から売上1万円に対して、消費税1000円を合わせて受け取る

・当社(中央)は、材料業者(左)からの仕入7000円に対して、消費税700円を合わせて支払う

国税庁によれば、当社(中央)が納付する消費税額は、上の図の取引があった場合の納付税額は

1000円-700円=300円

となり、売上税額と、仕入れ税額の差額300円が、納付すべき消費税の額です。

つまり、受け取った消費税をそのまま国に納めるのではなく、「仕入れのときに支払った消費税」を差し引いた額を納めれば良いのです。これを、「仕入税額控除」と言います。

今までは、請求書を受け取り、帳簿をつけていれば、どの個人事業主や零細企業との取引でも、「仕入税額控除」を受けることができました。

しかし、インボイス制度の導入によって、これが大きく変わります。

インボイス制度の導入後は原則として「インボイスを発行できる、課税事業者からの仕入れ」でなければ、仕入税額控除を受けることができなくなるのです。

「原則としては、国に消費税を納めている事業者から仕入れないと、税金安くならないよ」

というわけです。

結果として、企業は、今まで取引していた免税事業者、すなわち個人事業主や零細企業に、

「課税事業者として登録してくれませんか?」

とお願いすることになるでしょう。

彼らがそれを拒否すれば、

「取引を打ち切ります」か「消費税分、値下げしてよ」

と言うかもしれません。

どちらにしても、今まで免税されていた個人事業主や零細企業は、利益が減る。

これが「弱い者いじめ」ではないか、という話になっているのです。

なお、インボイス制度に伴う値下げの要求について、公正取引委員会は「交渉してください。双方納得であればいいのでは」というスタンスです。*2

1 取引対価の引下げ

取引上優越した地位にある事業者(買手)が、インボイス制度の実施後の免税事業者との取引において、仕入税額控除ができないことを理由に、免税事業者に対して取引価格の引下げを要請し、取引価格の再交渉において、仕入税額控除が制限される分(注3)について、免税事業者の仕入れや諸経費の支払いに係る消費税の負担をも考慮した上で、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても、独占禁止法上問題となるものではありません。

導入されると副業者・フリーランスの収入はどの程度減るか

「影響大きそう」と思った、個人事業主や零細企業の方もいるのではないでしょうか。

では、どの程度収入が減るのでしょう。

【インボイス発行事業者の登録をし、課税事業者として消費税を納める場合】

まず「課税事業者」として登録をした場合は、先ほどの計算方式に従って、消費税額を計算し、納付することになります。

例えば、ライターとしての年間の売上が、税込みで550万円あった場合、売上税額は50万円です。

そこから、ライターの仕入れ、つまり経費として支払った消費税の額を引きます。

例えば、経費が年間220万円だったとすると、仕入税額は20万円。

納付税額は、50万円-20万円=30万円

となります。つまり上の場合、年間の利益は30万円減ります。

(※なお、簡易課税制度を利用すると、ライターのようなサービス業は、売上税額の50%(50万円×50%)まで仕入税額控除を計上できますので、こちらのほうがお得ですが、その場合でも、50万円-25万円=25万円 利益が減ります)

【免税事業者を継続する場合】

なお「免税事業者を継続する」という選択肢の場合、取引先によっては、最悪、仕事を失う可能性があります。

また、「消費税分を値下げしてください」と言われた場合、益税ぶん、つまり売上の10%、上の例では50万円を失うことになります。

もちろん、取引先が実質的な値上げに応じてくれれば、一番良いのですが、それが無理な場合は、合理的に考えて、「課税事業者」となって、仕入税額控除を受け、「益税」を放棄するほうが、まだマシだと言えるかもしれません。

世の中の意見

このような制度ですから、反発も大きいというのが事実です。

特に、受ける影響の大きなフリーランスや士業の方から「インボイスを廃止せよ」という声が高まってきています。*3*4

また、国会の討議やSNS上でも、インボイス制度は零細企業の利益を減らすものであり、廃止せよという意見を見かけるようになりました。

ただ一方では、「付加価値税」(日本においては消費税)を導入するOECD加盟諸国において、現在、国税において帳簿方式に分類される方式を採用しているのは日本だけであり、それ以外はすべてインボイス方式を採用しています。*5

また、国税庁によれば、「消費税創設以降、消費税における仕入税額控除方式においては、免税事業者や消費者からの仕入れについても仕入税額控除を行うことができていたため、全体として税の転嫁と帰着の関係が不透明であり、また、制度上益税の余地が残されているともいわれ、それが消費税に対する不信感の大きな原因となっているとの指摘がなされていた。」とされています。*6

現状では、「負担を増やすのはやめてくれ」という意見と、「税の公平性」などを求める意見とが、ぶつかっている最中、と言えそうです。

インボイス制度へ必要な対応

では今後、企業やフリーランス、副業者は、どのようにアクションすればよいのでしょう。

すでに「免税事業者」と取引のある企業は、取引条件を洗いなおす必要があります。

免税事業者は一般的に個人など、弱い立場の方が多いため、インボイス制度に関して「対応してください」と突き放すのではなく、必要に応じて説明を行ったり、契約の見直しなどを時間をかけて行う必要があるでしょう。

事務処理が苦手なフリーランスも多いですから、場合によっては、インボイス制度の導入に関して、アドバイスやシステムを提供する必要があるかもしれません。

免税事業者と課税事業者の取引を分けて記録したり、課税事業者からもらうインボイスを保管したり、インボイスに間違いがあった時に、それを提出元に変更してもらうよう、要請したりと、やるべきことは山積みです。

税制の改正はまだまだ議論がありそうですが、企業やフリーランス、副業者は準備をする必要あることを頭に入れておくべきでしょう。

なお、システム面での対応などについての情報が必要な場合は、本記事のスポンサーである、エン・ジャパンpasture(パスチャー)が、以下のリンクから資料を提供しておりますので、興味のある方は、ご覧ください。

〈資料〉:インボイス制度 導入によるフリーランスとの請求管理業務の対策

【目次】

・インボイス制度とは何か

・仕入れ税額控除がもたらす影響

・インボイス制度によって増える事務作業

・増加した事務作業への施策

・まとめ

pastureは企業とフリーランスが仕事を行うときに必要な請求書のやり取りやコミュニケションが行えるクラウドのサービスです。

請求書へのインボイス番号の反映や、インボイスに間違いがあった際に、それを提出元に変更してもらうようシステム上で依頼することができます。

【著者プロフィール】

安達裕哉

元Deloitteコンサルタント/現ビジネスメディアBooks&Apps管理人/オウンドメディア支援のティネクト創業者/ 能力、企業、組織、マーケティング、マネジメント、生産性、知識労働、格差について。

◯Twitter:安達裕哉

◯Facebook:安達裕哉

◯有料noteでメディア運営・ライティングノウハウ発信中(webライターとメディア運営者の実践的教科書)

*1 国税庁リーフレット

*2 公正取引委員会

*3 STOP!インボイス

*4 日本出版者協議会

*5 国立国会図書館

*6 国税庁